Нереально низкая стоимость автомобиля в договоре может говорить о скрытых дефектах и проблемах с транспортным средством. Продавец может намеренно занизить цену, чтобы скрыть информацию о реальном состоянии автомобиля. Это может привести к тому, что после покупки покупатель столкнется с некачественным товаром и дополнительными финансовыми затратами на его ремонт или замену.

2. Проблемы с оформлением

Заниженная сумма в договоре может вызвать проблемы при оформлении документов на автомобиль. Например, если указанная цена намного ниже рыночной стоимости, это может вызвать подозрения у государственных органов и привести к длительной проверке или отказу в регистрации автомобиля. Это может стать причиной задержки и проблем с использованием транспортного средства.

3. Потеря гарантии

При заниженной сумме покупки автомобиля возникает риск потери гарантии от производителя или продавца. Обычно гарантийные условия привязаны к сумме договора, и если она значительно ниже рыночной, то гарантийные обязательства могут не распространяться на покупателя. Это может повлечь за собой дополнительные расходы на ремонт и обслуживание автомобиля.

4. Проблемы при перепродаже

Если покупатель решит в будущем продать автомобиль с заниженной суммой в договоре, он может столкнуться с проблемами при перепродаже. Потенциальные покупатели могут не быть заинтересованы в покупке автомобиля, цена на который является существенно ниже рыночной. Это может существенно затруднить процесс продажи и в результате привести к дополнительным финансовым потерям для продавца.

Ответственность за занижение налоговой базы

Юридическое понятие занижения налоговой базы

Занижение налоговой базы — это неправомерное сокрытие или искажение информации о фактической стоимости автомобиля с целью уменьшить налоговые обязательства. Под обязательствами понимаются налог на прибыль или налог на добавленную стоимость, которые предприятие или физическое лицо обязано заплатить государству.

Юридические последствия занижения налоговой базы

Занижение налоговой базы является правонарушением, и за это предусмотрены соответствующие юридические последствия:

- Штрафы: налагаются штрафные санкции на сумму заниженного налога;

- Повышенные налоговые платежи: после выявления занижения налоговой базы, налоговая служба может пересчитать налоговые платежи на основе действительной стоимости автомобиля;

- Правовые последствия: занижение налоговой базы может привести к уголовной или административной ответственности в зависимости от тяжести правонарушения;

- Репутационные риски: компания или физическое лицо, занижающие налоговую базу, могут понести серьезные репутационные потери в результате открытия факта заплаты недостаточного налога;

- Ликвидация предприятия: в некоторых случаях, при серьезных нарушениях налогового законодательства, государство может принять решение о ликвидации предприятия.

Способы предотвращения занижения налоговой базы

Существуют различные меры для предупреждения занижения налоговой базы:

- Тщательная оценка стоимости автомобиля: при заключении договора купли-продажи автомобиля важно провести объективную оценку его стоимости, чтобы избежать возможности занижения налоговой базы.

- Прозрачность и аккуратность в документации: необходимо быть честным и точным при заполнении всех необходимых документов, указывая реальную стоимость автомобиля.

- Внимательность к правилам налогообложения: важно быть в курсе налоговых законов и правил, чтобы не допустить занижения налоговой базы сторонами договора купли-продажи.

- Консультация с юристом или бухгалтером: для того чтобы быть уверенным в соблюдении налогового законодательства и избежать проблем, рекомендуется обратиться за консультацией к профессионалам в этой области.

Важно помнить, что занижение налоговой базы — это незаконное действие, которое может повлечь серьезные последствия для всех сторон сделки. Для обеспечения честности, прозрачности и соблюдения закона рекомендуется сотрудничать с профессионалами и следовать правилам налогообложения.

Преимущества уменьшения стоимости автомобиля в договоре

При заключении договора купли-продажи автомобиля имеется возможность уменьшить стоимость автомобиля, что может иметь несколько преимуществ для сторон сделки.

1. Экономия денежных средств

Уменьшение стоимости автомобиля в договоре позволяет покупателю сэкономить деньги. В результате, он может приобрести автомобиль по более доступной цене и снизить свои расходы. Это особенно актуально в случаях, когда покупатель располагает ограниченными финансовыми возможностями или хочет сэкономить на покупке автомобиля.

2. Улучшение коммерческих условий

Уменьшение стоимости автомобиля может быть использовано как стратегический инструмент для улучшения коммерческих условий сделки. В случае, если продавец заинтересован в продаже, он может предложить покупателю снижение цены автомобиля в обмен на другие выгодные условия договора. Например, продавец может предоставить гарантию на автомобиль, бесплатное обслуживание или другие бонусы, что может повысить привлекательность предложения для покупателя.

3. Повышение конкурентоспособности

Уменьшение стоимости автомобиля может также повысить его конкурентоспособность на рынке. В условиях жесткой конкуренции, снижение цены может привлечь больше покупателей и способствовать более быстрой продаже автомобиля. Это особенно важно для продавцов, которые стремятся быстро реализовать автомобиль и минимизировать риски связанные с длительным ожиданием покупателя.

4. Упрощение процесса сделки

Уменьшение стоимости автомобиля может упростить процесс сделки и снизить риски для сторон. Например, при уменьшении стоимости автомобиля, стороны могут снизить сумму необходимого кредита или уменьшить риски связанные с возможными финансовыми сложностями. Это может привести к более быстрому и гладкому завершению сделки.

Таким образом, уменьшение стоимости автомобиля в договоре купли-продажи может принести ряд преимуществ как для покупателя, так и для продавца. Он позволяет сэкономить деньги, улучшить коммерческие условия, повысить конкурентоспособность и упростить процесс сделки.

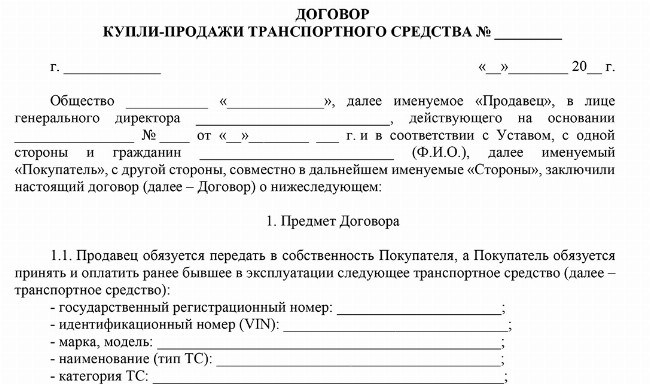

Обязательно ли указывается сумма за авто в ДКП?

В соответствии с действующим законодательством Российской Федерации, при заключении ДКП необходимо указывать сумму денежных средств, которая является предметом договора. Согласно пункту 1 статьи 554 Гражданского кодекса РФ, цена должна быть однозначно определена или иметь возможность определения по договору.

Можно ли не указывать сумму за авто в ДКП?

Во избежание возможных проблем и споров между сторонами, рекомендуется всегда указывать сумму за автомобиль в ДКП. Более того, в случае отсутствия указания суммы в ДКП, могут возникнуть сложности при регистрации права собственности на автомобиль в Государственной автомобильной инспекции (ГАИ).

Как правильно указывать сумму за авто в ДКП?

Для того чтобы избежать разного рода споров, следует установить ясный порядок указания суммы за автомобиль в ДКП. Важно принимать во внимание следующие моменты:

- Обязательно указывать сумму продажи автомобиля в рублях;

- Указывать полную сумму без учета возможных скидок или дополнительных услуг;

- Письменно фиксировать сумму за автомобиль как численное значение и прописью, чтобы избежать возможной двусмысленности;

- Указывать сумму, которая фактически была уплачена продавцом покупателю.

Таким образом, указание суммы за автомобиль в ДКП является обязательным требованием по законодательству и рекомендуется для избежания возможных споров и проблем при регистрации права собственности. Важно соблюдать правила и установленный порядок указания суммы, чтобы не нарушить действующие нормы законодательства и обеспечить юридическую грамотность договора купли-продажи автомобиля.

Когда продавец может быть освобожден от уплаты налога при продаже автомобиля?

В Российской Федерации для продажи автомобиля требуется уплатить государственный налог. Однако существуют некоторые случаи, когда продавец может быть освобожден от обязанности уплатить этот налог.

1. Освобождение от уплаты налога при продаже автомобиля старше 3 лет

Если автомобиль, предмет продажи, был эксплуатирован более трех лет, то продавец может быть освобожден от уплаты государственного налога при его продаже. Это основывается на статье 358.29 Налогового кодекса РФ.

2. Передача автомобиля в дар или наследство

При передаче автомобиля в дар или в качестве наследства продавец также может быть освобожден от уплаты государственного налога. В данном случае, налоговые обязательства переходят на лицо, получившее автомобиль.

3. Продажа автомобиля с отсутствием налоговой базы

Если при продаже автомобиля отсутствует налоговая база, то продавец освобождается от уплаты государственного налога. Например, если продавец приобрел автомобиль до введения налога, то у него нет налоговой базы и он не обязан уплачивать налог при перепродаже.

4. Продажа автомобиля с небольшой прибылью

Если при продаже автомобиля продавец получает небольшую прибыль, то он может быть освобожден от уплаты налога. В России существует система налогообложения по принципу «если получил доход — заплати налог», однако для небольших доходов существуют освобождения.

Важно отметить, что для освобождения от уплаты налога продавец должен предоставить все необходимые документы и доказательства в налоговую службу. В противном случае, продавец будет обязан заплатить налог в полном объеме.

Как оспорить сумму, указанную в договоре?

При заключении договора купли-продажи автомобиля, иногда возникают споры по поводу суммы, указанной в договоре. Если вы считаете, что указанная сумма не соответствует действительности, у вас есть возможность оспорить ее в суде. Для этого необходимо следовать определенной процедуре и предоставить убедительные доказательства своих аргументов.

1. Проверьте документацию

Перед тем как оспаривать сумму, убедитесь, что у вас есть все необходимые документы, подтверждающие факты и детали сделки. Это могут быть документы о покупке автомобиля, платежные квитанции, акты о приеме-передаче и прочее. Внимательно изучите содержание договора и найдите возможные несоответствия или ошибки в указанной сумме.

2. Соберите доказательства

Помимо документов, вам могут потребоваться и другие доказательства, подтверждающие ваши аргументы. Например, свидетельские показания, фотографии, видеофайлы, экспертные заключения и т.д. Важно, чтобы эти доказательства были достоверными и имели надлежащую юридическую силу.

3. Обратитесь к юристу

Оспорить сумму в договоре – сложная и ответственная задача, требующая знания правовых аспектов и процедур. Поэтому рекомендуется обратиться к профессиональному юристу, который поможет вам разобраться в ситуации, составит правильные документы и представит ваши интересы в суде.

4. Подготовьте исковое заявление

Составление искового заявления – важный этап в оспаривании суммы в договоре. В нем необходимо указать все факты и аргументы, которые подтверждают ваши претензии. При этом следует строго соблюдать требования процессуального права и правил формулировки исковых требований.

5. Участвуйте в судебном разбирательстве

После подачи искового заявления, вам придется участвовать в судебном разбирательстве. На судебном заседании вам предоставится возможность представить свои аргументы и доказательства, а также оппонировать аргументам противоположной стороны. Необходимо быть готовым к грамотной защите своих интересов и умелому общению с судом и другими участниками дела.

Оспаривание суммы, указанной в договоре, — сложный процесс, который требует подготовки и проявления настойчивости. Однако, при наличии убедительных доказательств и квалифицированной юридической помощи, вы имеете хорошие шансы добиться справедливости.

Ответственность за уклонение от уплаты налогов при продаже автомобиля

При продаже автомобиля существует законодательно установленная обязанность уплаты налогов. Любая попытка уклониться от уплаты налогов при продаже автомобиля может повлечь за собой серьезные юридические и финансовые последствия для продавца.

Налог на доходы физических лиц

При продаже автомобиля физическим лицом возникает обязанность уплатить налог на полученный доход с продажи имущества. Этот налог является обязательным и возлагает ответственность на продавца автомобиля.

Штрафы и пеня

В случае уклонения от уплаты налогов при продаже автомобиля, государство имеет право наложить на продавца штрафные санкции и пеню за каждый налоговый период.

Гражданско-правовая ответственность

В случае уклонения от уплаты налогов при продаже автомобиля, продавец может быть привлечен к гражданско-правовой ответственности. Гражданско-правовая ответственность предусматривает возмещение ущерба, который может быть причинен государству в результате уклонения от уплаты налогов.

Уголовная ответственность

Особо тяжкими нарушениями при продаже автомобиля с уклонением от уплаты налогов считаются уголовные преступления, включающие мошенничество и уклонение от налогообложения. В случае подтверждения таких преступлений, государство может возбудить уголовное дело и провести расследование.

Конфискация имущества

В случае доказательства уклонения от уплаты налогов при продаже автомобиля, государство имеет право на конфискацию имущества продавца. Это мера, применяемая для возмещения причиненного ущерба.

Советы для продавца

- При продаже автомобиля обязательно ознакомьтесь с требованиями налогового законодательства и убедитесь в своей правомерности.

- В случае сомнений или необходимости консультации, обратитесь к юристу, специализирующемуся на налоговом праве.

Ответственность за уклонение от уплаты налогов при продаже автомобиля может быть серьезной и иметь долгосрочные последствия. Продавцу необходимо учитывать налоговые обязательства и соблюдать требования законодательства, чтобы избежать негативных последствий.

Есть ли ответственность за занижение суммы сделки?

Один из важных аспектов, которые следует учесть при заключении договора купли-продажи автомобиля, это определение правильной суммы сделки. Часто возникает вопрос: есть ли ответственность за занижение суммы сделки?

Ответ на данный вопрос прямо зависит от контекста и целей сторон. Как правило, снижение суммы сделки может повлечь за собой негативные последствия для обеих сторон:

1. Гражданская ответственность

В случае занижения суммы сделки, продавец может быть привлечен к гражданской ответственности. Если покупатель докажет, что продавец намеренно занизил стоимость автомобиля с целью уклониться от уплаты налогов или других обязательств, суд может принять решение о взыскании с продавца дополнительных сумм.

2. Налоговое законодательство

Занижение суммы сделки может привести к нарушению налогового законодательства. Если стороны договора обманывают налоговые органы и не указывают реальную стоимость автомобиля, они могут быть привлечены к ответственности за уклонение от уплаты налогов.

3. Недействительность договора

Если стороны заранее договариваются о занижении стоимости автомобиля с целью обмана третьих лиц или получения незаконных преимуществ, суд может признать договор недействительным. Это может привести к тому, что сделка будет считаться незаконной и стороны будут нести ответственность за свои действия.

4. Моральный аспект

Занижение суммы сделки может повлиять на доверие между сторонами. Если одна из сторон оказывается обманутой, это может привести к разрушению отношений и конфликтам. Соблюдение честности и законности в сделках помогает строить долгосрочные и взаимовыгодные отношения.

Для чего продавцы просят занизить цену в ДКП?

Продавцы автомобилей иногда могут попросить покупателя занизить цену в договоре купли-продажи (ДКП). Это может вызывать недоумение и сомнения у некоторых потенциальных покупателей. Однако, существуют несколько причин, почему продавцы могут просить о занижении цены в ДКП.

1. Снижение налогов и сборов

Один из главных мотивов продавцов заключить ДКП с заниженной ценой заключается в том, чтобы уменьшить налоги и сборы, которые они должны платить. В большинстве стран существует налог на продажу автомобилей, который рассчитывается на основе стоимости автомобиля. Если цена, указанная в ДКП, ниже рыночной стоимости, продавец может заплатить меньше налогов и сборов.

2. Сокрытие доходов

Еще одна причина, по которой продавцы просят занизить цену в ДКП, связана с сокрытием доходов. Если продавец заявляет более низкую цену в ДКП, чем фактическая стоимость автомобиля, он может уменьшить свой подлежащий налогообложению доход. Хотя такая практика является незаконной и может привести к штрафам или наказаниям со стороны налоговых органов, некоторые продавцы всё равно пытаются обойти налоговое законодательство.

3. Привлекательность для покупателей

Третья причина, почему продавцы просят занизить цену в ДКП, заключается в привлечении большего числа покупателей. Указывая ниже рыночную стоимость автомобиля в ДКП, продавец может привлечь больше заинтересованных лиц, которые могут считать сделку более выгодной. Эта практика часто используется в ситуации, когда продавец хочет продать автомобиль быстрее или имеет особую потребность в деньгах.

Итог

Продавцы могут просить о занижении цены в договоре купли-продажи автомобиля по разным причинам, включая снижение налогов и сборов, сокрытие доходов и привлечение большего числа покупателей. Однако, следует помнить, что такая практика может быть не законной и потенциально привести к негативным последствиям для обеих сторон сделки.