Земельный налог является одним из налогов, которые подлежат уплате в Российской Федерации. Он взимается как с физических, так и с юридических лиц, владеющих земельными участками. Для физических лиц расчет земельного налога производится на основе кадастровой стоимости земли и льгот, предоставленных законодательством. Ознакомьтесь с основными принципами и правилами расчета земельного налога для физических лиц ниже.

Что такое налог на землю и когда его нужно платить

Основная цель взимания налога на землю заключается в финансировании государственного бюджета и обеспечении эффективного использования земельных ресурсов.

Когда нужно платить налог на землю?

Плательщиками налога на землю являются физические лица, которые являются собственниками земельных участков или земельных паев. Платежи осуществляются ежегодно в соответствии с установленным договором налогообложения.

Сроки уплаты налога на землю могут варьироваться в зависимости от законодательства каждой страны. Обычно платежи взимаются в течение календарного года и должны быть уплачены не позднее определенного срока.

Как рассчитывается налог на землю

Размер налога на землю определяется в основном на основании следующих факторов:

- Категории земельного участка (сельскохозяйственные, жилые, промышленные и т. д.);

- Площади земельного участка;

- Уровня налогообложения в данной местности;

- Ставки за использование земли, установленные органами власти.

Для расчета налога на землю могут использоваться различные формулы и методики. В некоторых случаях налоговая база может быть снижена за счет участия в различных программах и льготах, предоставляемых государством.

Важные аспекты платежа налога на землю

Плательщики налога на землю должны учитывать следующие важные аспекты:

- Неуплата налога в установленные сроки может повлечь за собой штрафные санкции и возможные проблемы с государственными органами;

- Сумма налога на землю может меняться в зависимости от изменений в законодательстве или уровне налогообложения;

- Плательщики налога имеют право на обращение в налоговые органы для получения информации о процедуре уплаты и возможных льготах;

- Плательщики имеют право на оспаривание размера налога на землю в случае возникновения спорных вопросов или ошибок при расчете.

Таким образом, налог на землю является важным платежом для собственников земельных участков и паев. Плательщики должны своевременно и правильно уплачивать данный налог, соблюдая установленные сроки и обращая внимание на изменения в законодательстве.

Уведомления от налоговой: когда и кому их посылают

В процессе взаимодействия с налоговыми органами каждый налогоплательщик может столкнуться с необходимостью получения уведомлений от налоговой. Уведомления отправляются на различных этапах взаимодействия с налоговыми органами и могут касаться различных налоговых обязательств.

Уведомления могут быть отправлены физическим лицам, юридическим лицам и индивидуальным предпринимателям в следующих случаях:

1. Уведомление о начале налогового контроля

- Уведомление о начале налогового контроля — это уведомление, которое направляется налоговой инспекцией физическому лицу, юридическому лицу или индивидуальному предпринимателю для уведомления о начале налоговой проверки.

- В уведомлении указывается информация о дате начала проверки, ее целях, а также о необходимости представить определенные документы и информацию.

2. Уведомление о задолженности по налоговым платежам

- Уведомление о задолженности по налоговым платежам высылается налоговой службой физическому лицу, юридическому лицу или индивидуальному предпринимателю в случае выявления задолженности по уплате налогов.

- В уведомлении указывается сумма задолженности, срок ее погашения и последствия в случае непогашения задолженности.

3. Уведомление об успешной оплате налогового платежа

- Уведомление об успешной оплате налогового платежа отправляется налоговым органом физическому лицу, юридическому лицу или индивидуальному предпринимателю в случае успешной оплаты налога.

- В уведомлении указывается информация о дате и сумме оплаченного налога.

4. Уведомление о взыскании налоговой задолженности

- Уведомление о взыскании налоговой задолженности отправляется налоговой службой неплательщику налогов для уведомления о начале процедуры взыскания задолженности.

- В уведомлении содержатся информация о сумме задолженности, сроках взыскания, а также возможных последствиях.

5. Уведомление о проверке налоговой декларации

- Уведомление о проверке налоговой декларации направляется налоговой службой налогоплательщику для уведомления о начале проверки его налоговой декларации.

- В уведомлении указывается информация о цели проверки, сроках представления дополнительных документов и информации.

Получение уведомлений от налоговой органов является важным этапом взаимодействия с налоговой системой. Налогоплательщикам необходимо внимательно изучать полученные уведомления, следить за сроками и выполнять требования, указанные в них.

Льготы – какими они могут быть и кому положены?

1. Льготы для многодетных семей

Согласно законодательству, многодетным семьям полагаются льготы при уплате земельного налога. В частности:

- Освобождение от уплаты налога – если семья воспитывает троих и более детей, сумма земельного налога может быть полностью освобождена;

- Льготные тарифы – для семей с двумя и более детьми, ставка налога может быть уменьшена на определенный процент.

2. Льготы для инвалидов

Инвалидам также полагаются льготы при уплате земельного налога. Согласно закону:

- Освобождение от уплаты налога – если инвалид имеет статус инвалида I или II группы, он может быть полностью освобожден от уплаты земельного налога;

- Льготные тарифы – для инвалидов III группы также предусмотрены льготные тарифы, которые уменьшают сумму налога.

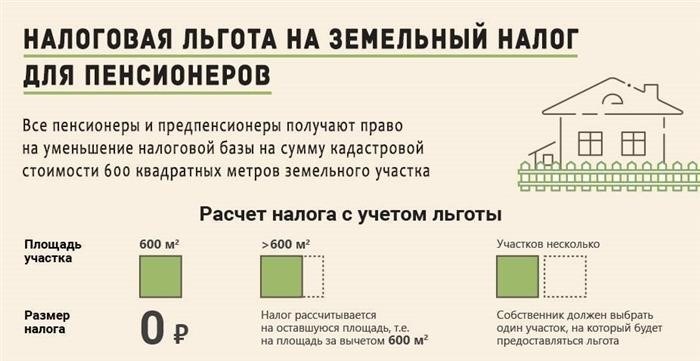

3. Льготы для пенсионеров

Пенсионерам также могут быть предоставлены льготы при уплате земельного налога:

- Освобождение от уплаты налога – для пенсионеров, достигших пенсионного возраста, возможно полное освобождение от уплаты налога;

- Льготные тарифы – для пенсионеров, не достигших пенсионного возраста, предусмотрены льготные тарифы.

| Категория лица | Положенные льготы |

|---|---|

| Многодетные семьи | Освобождение от уплаты налога, льготные тарифы |

| Инвалиды | Освобождение от уплаты налога, льготные тарифы |

| Пенсионеры | Освобождение от уплаты налога, льготные тарифы |

Таким образом, льготы по уплате земельного налога предусмотрены для многодетных семей, инвалидов и пенсионеров. Они могут быть освобождены полностью от уплаты налога или получить льготные тарифы, уменьшающие сумму налога. Эти меры направлены на поддержку указанных категорий граждан и облегчение их финансового бремени.

Ставка земельного налога

Как определяется ставка земельного налога?

Ставка земельного налога устанавливается муниципальными органами власти и может различаться в зависимости от ряда факторов:

- Местоположения земельного участка;

- Назначения земельного участка;

- Категории земельного участка;

- Площади земельного участка;

- Иных особенностей, указанных в муниципальных нормативных актах.

Таким образом, ставка земельного налога может быть разной даже для земельных участков, расположенных в одном населенном пункте.

Существующие ставки земельного налога

В Российской Федерации установлена минимальная ставка земельного налога, которая составляет 0,1 процента от кадастровой стоимости земельного участка.

Однако, каждый субъект Российской Федерации имеет право устанавливать свои собственные ставки земельного налога, что приводит к разнообразию ставок в различных регионах страны.

Например, в некоторых регионах ставка земельного налога может быть 0,1-1 процента от кадастровой стоимости, в то время как в других регионах она может достигать 2-3 процента.

Ставка земельного налога может быть также дифференцирована в зависимости от назначения земельного участка. Так, для жилых земельных участков ставка может быть ниже, чем для коммерческих или аграрных участков.

Снижение ставки земельного налога

В некоторых случаях, муниципалитеты могут устанавливать льготные ставки земельного налога для определенных категорий налогоплательщиков, например:

- Молодые семьи;

- Инвалиды;

- Ветераны.

Такие меры направлены на поддержку данных категорий граждан и стимулирование развития соответствующих секторов экономики.

Важно помнить

Учет ставки земельного налога должен быть осуществлен при расчете налогового платежа физическими лицами. Налоговые органы осуществляют контроль за своевременным и правильным погашением данного налога. Неправильный учет ставки может привести к юридическим проблемам и штрафным санкциям.

Поэтому рекомендуется внимательно изучить муниципальные нормативные акты и консультироваться с юристами или специалистами в сфере налогообложения для правильного и своевременного учета ставки земельного налога.

Как можно оплатить земельный налог?

1. Оплата в банке

Один из самых распространенных способов оплаты земельного налога – это оплата через банк. Для этого вам необходимо:

- получить налоговый счет у налоговой службы;

- составить платежное поручение, указав реквизиты налогового счета;

- совершить платеж в банке на указанный счет.

2. Оплата через системы электронных платежей

Для удобства налогоплательщиков существуют различные системы электронных платежей, которые позволяют осуществить оплату земельного налога онлайн. Для этого вам нужно:

- выбрать подходящую систему электронных платежей, такую как Qiwi, Яндекс.Деньги и др.;

- ввести необходимые реквизиты налогового счета и сумму платежа;

- совершить платеж через выбранную систему.

3. Оплата через почту

Еще один способ оплатить земельный налог – это через почтовые отделения. Для этого вам потребуется:

- получить налоговый счет у налоговой службы;

- составить платежный поручение и заполнить почтовый переводной бланк;

- сдать заполненные документы и деньги на почте;

- получить квитанцию о приеме платежа.

Важно помнить, что в зависимости от региона могут быть некоторые особенности оплаты земельного налога. Поэтому всегда рекомендуется ознакомиться с требованиями вашей местной налоговой службы.

Цитата: «Своевременная и правильная оплата земельного налога обеспечит вам спокойствие и избавит от неприятных последствий».

Нюансы расчета налога на землю

1. Кадастровая стоимость

Размер налога на землю определяется на основе кадастровой стоимости земельного участка. Кадастровая стоимость является оценочной стоимостью земли, которая рассчитывается органами государственной власти на основе определенных критериев. Она может отличаться от рыночной стоимости, но является основой для расчета налога.

2. Тарифы налога

Размер налога на землю определяется путем умножения кадастровой стоимости налогооблагаемого участка на тариф налога. Тарифы налога устанавливаются городскими и региональными властями и могут варьироваться в зависимости от местоположения участка и его назначения.

3. Льготы и освобождения

Существуют определенные категории граждан, которые имеют право на льготы и освобождения от уплаты налога на землю. Например, инвалиды и ветераны войны могут быть освобождены от уплаты данного налога.

4. Порядок уплаты

Налог на землю обычно уплачивается ежегодно, а точный срок и порядок уплаты устанавливаются местными органами власти. Обычно налог должен быть уплачен в течение определенного срока после получения налогового уведомления или счета.

5. Налоговые вычеты

Физические лица могут иметь право на налоговые вычеты, которые снижают размер налога на землю. Например, расходы на капитальный ремонт или улучшение земельного участка могут быть учтены при расчете налоговых вычетов.

Расчет налога на землю для физических лиц может быть сложным и требует учета различных факторов. Важно обратиться к специалистам или ознакомиться с соответствующими законодательными актами, чтобы быть в курсе всех нюансов и правил для правильного расчета данного налога.

Что произойдет, если не заплатить земельный налог?

Административная ответственность

Неплатежеспособность по земельному налогу может привести к административной ответственности. В соответствии с законодательством, за неуплату налога может быть наложен штраф, который составляет определенный процент от суммы налога, задолженной к уплате.

Штрафные проценты

Если физическое лицо не оплатило земельный налог в установленный срок, к сумме налога могут быть начислены штрафные проценты за каждый день просрочки. Штрафные проценты могут достигать значительных сумм и значительно увеличить общую задолженность.

Исполнительное производство

Если задолженность по земельному налогу не будет погашена даже после наложения штрафов, налоговая служба может обратиться к суду с требованием о взыскании долга через исполнительное производство. В рамках исполнительного производства могут быть предприняты меры по обеспечению исполнения требований, включая арест имущества.

Публичная продажа имущества

В случае если в результате исполнительного производства задолженность не будет исполнена, налоговая служба имеет право провести публичную продажу задолженного имущества. Имущество может быть продано на аукционе или торгах, с получением средств для погашения долга по земельному налогу.

Неуплата земельного налога может иметь серьезные юридические последствия, поэтому рекомендуется своевременно и полностью выполнять обязательства по уплате налога. В случае возникновения трудностей с уплатой, необходимо обратиться в налоговую службу для разрешения вопроса и предотвращения негативных последствий.

Срок уплаты земельного налога – когда нужно перечислять деньги

1. Важность знания срока уплаты

Ознакомьтесь с сроками уплаты земельного налога, чтобы оперативно и точно перечислить необходимую сумму. Несвоевременная оплата может привести к начислению пени и штрафов. Будьте внимательны и следите за сроками!

2. Региональные особенности

Сроки уплаты земельного налога могут различаться в разных регионах. В каждом субъекте Российской Федерации устанавливаются собственные правила и сроки, основываясь на действующем законодательстве. Проверьте действующие нормы и правила в вашем регионе.

3. Календарь платежей

Основываясь на законодательстве и региональных правилах, составьте собственный календарь платежей земельного налога. Учтите даты начала и окончания периодов, когда должны быть уплачены налоги, а также даты, до которых можно вносить изменения в сумму платежа.

4. Налоговая накладная

Для оплаты земельного налога нужно заполнить налоговую накладную. Обратите внимание, что в данной накладной есть специальные поля, где необходимо указать сумму налога и срок его уплаты.

5. Сроки уплаты налога за прошлые годы

Если вы не оплачивали земельный налог в течение определенного периода времени, возможно, вам придется внести задолженность. В таких случаях необходимо обратиться в налоговую службу и узнать сроки уплаты налога за прошлые годы.

Помните, что сроки уплаты земельного налога могут меняться, и важно быть в курсе последних изменений законодательства в вашем регионе. Следуйте правилам, будьте внимательны и своевременно вносите платежи, чтобы избежать штрафов и негативных последствий.

Как рассчитать земельный налог

Для расчета земельного налога для физических лиц необходимо знать следующие параметры:

- Кадастровую стоимость земельного участка;

- Налоговую ставку, которая устанавливается органами местного самоуправления.

Формула расчета земельного налога выглядит следующим образом:

| Расчет земельного налога |

|---|

| Кадастровая стоимость земельного участка * Налоговая ставка |

Налоговая ставка может варьироваться в разных населенных пунктах и обычно выражается в процентах от кадастровой стоимости земли.

Итак, чтобы рассчитать земельный налог, необходимо узнать кадастровую стоимость земельного участка (можно получить в Федеральной службе государственной регистрации, кадастра и картографии) и налоговую ставку, установленную в местном самоуправлении. Умножьте кадастровую стоимость на налоговую ставку и получите сумму земельного налога, который необходимо будет уплатить.