Ордерные ценные бумаги – это финансовые инструменты, которые используются для торговли на фондовом рынке. Они представляют собой документы, подтверждающие право владения определенной суммой денег или имуществом. Ордерные ценные бумаги могут быть акциями компаний, облигациями или другими финансовыми инструментами. Владение ордерными ценными бумагами позволяет инвестору получать прибыль от роста их стоимости или выплаты дивидендов, а также обеспечивает возможность участия в управлении компанией или получение других привилегий, предоставленных владельцам ценных бумаг.

Классификация и виды фондовых инструментов

Фондовые инструменты относятся к категории финансовых активов, которые обеспечивают инвесторам возможность участия в фондовом рынке и получения прибыли от этих инвестиций.

Фондовые инструменты могут быть классифицированы по различным критериям, таким как права и обязанности владельца, степень ликвидности, способ передачи и т.д.

Основные виды фондовых инструментов:

Акции — это доли в уставном капитале акционерных обществ, которые предоставляют владельцу определенные права, включая право на получение дивидендов, участие в управлении и др.

Облигации — это долговые ценные бумаги, которые представляют собой обязательства эмитента выплачивать проценты и вернуть вложенные средства в определенный срок.

Инвестиционные паи — это доли в инвестиционных фондах, которые позволяют инвестору получить прибыль от операций фонда и разнообразить риск инвестиций.

Другие виды фондовых инструментов включают:

- Производные финансовые инструменты — включают в себя опционы, фьючерсы, свопы и другие контракты, основанные на базовых активах.

- Паи ПИФов и ИИС — представляют собой инвестиционные паи открытых и закрытых паевых инвестиционных фондов, а также индивидуальных инвестиционных счетов.

- Депозитарные расписки — это инструменты, которые подтверждают владение определенным количеством ценных бумаг и хранятся у депозитария.

- Векселя — это письменные обязательства одного лица перед другим о выплате определенной суммы денег через определенное время.

Классификация и виды фондовых инструментов позволяют инвесторам выбрать наиболее подходящий инструмент для реализации своих финансовых целей и стратегий. Важно помнить, что каждый инструмент имеет свои особенности и риски, поэтому перед принятием решения необходимо провести тщательный анализ и консультацию с финансовыми специалистами.

Ордерные ценные бумаги: что это такое и зачем они нужны

Зачем они нужны?

1. Надежное заверение сделок

Ордерные ценные бумаги служат гарантией исполнения сделок на рынках ценных бумаг. Они позволяют покупателям и продавцам доверять друг другу, так как обладатели таких бумаг обязаны выполнить указанные в них условия. Это гарантирует надежность и безопасность проводимых транзакций.

2. Информационное обеспечение

Ордерные ценные бумаги содержат детальную информацию о содержании и особенностях сделки. Они содержат описание активов, цены, условия продажи и другие важные данные. Это позволяет всем участникам рынка быть в курсе происходящих событий и принимать взвешенные решения.

3. Регулирование рынка

Ордерные ценные бумаги играют важную роль в регулировании финансовых рынков. Они помогают оптимизировать торговлю и обеспечивают соблюдение правил и требований законодательства. Благодаря этому инструменту участники рынка могут быть уверены в законности проводимых операций.

- Ордерные ценные бумаги обеспечивают надежность и безопасность сделок на финансовых рынках.

- Они содержат детальную информацию о сделке и обладают информационной ценностью.

- Этот инструмент помогает регулировать рынок и обеспечивать соблюдение правил.

Ордерные ценные бумаги являются важным инструментом для участников финансовых рынков. Они гарантируют надежность и безопасность сделок, предоставляют информационное обеспечение и способствуют регулированию рынка. Понимание и использование ордерных ценных бумаг позволяет участникам рынка добиться лучших результатов и защитить свои интересы.

В чем разница индоссамента и цессии?

Индоссамент

Индоссамент представляет собой передачу права собственности на ордерную ценную бумагу, предъявление которой является необходимым условием для получения результата (дохода) от владения данными бумагами. Основными элементами индоссамента являются письменное заявление индоссанта (того, кто передает право) и надлежащая его регистрация. Индоссамент может быть простым или квалифицированным.

Простой индоссамент возможен при условии, что на ордерной ценной бумаге указан ее владелец. В этом случае достаточно, чтобы владелец бумаги написал на обратной стороне ордера свое имя и передал ее другому лицу. Такой индоссамент не требует нотариального удостоверения и имеет силу, пока ордерная ценная бумага не будет передана другому лицу.

Квалифицированный индоссамент применим в случае, если на ордерной ценной бумаге не указан ее владелец. В этом случае, индоссантом должно быть оформлено письменное заявление передачи права на бумагу конкретному человеку. Данное заявление должно быть оформлено только нотариусом и зарегистрировано специализированным органом.

Цессия

Цессия представляет собой передачу всех прав и обязанностей по договору на другую сторону. В случае с ордерными ценными бумагами, цессия считается полной передачей права собственности на бумагу, включая право на получение дохода от нее.

Основными элементами цессии являются договор между цедентом (тем, кто передает право) и цессионарием (тем, кто получает право), а также надлежащая его регистрация. Цедент должен уведомить лицо, от которого он получил право, о своем намерении передать право другому лицу.

В отличие от индоссамента, цессия является более формальной процедурой и требует наличия письменного договора между сторонами. Основным преимуществом цессии является передача всех прав и обязанностей по договору, что может быть полезно при передаче полного контроля над ордерной ценной бумагой.

| Индоссамент | Цессия |

|---|---|

| Передача права собственности на ордерную ценную бумагу. | Передача всех прав и обязанностей по договору на другую сторону. |

| Требует письменного заявления и регистрации. | Требует письменного договора и регистрации. |

| Может быть простым или квалифицированным. | Предусматривает передачу всех прав и обязанностей. |

В зависимости от конкретной ситуации и целей сторон, выбор между индоссаментом и цессией может быть разным. Важно учесть особенности каждого из способов передачи права и правильно оформить необходимые документы для совершения сделки.

Виды ордерных бумаг

Существует несколько видов ордерных бумаг, которые выделяются в зависимости от условий их исполнения:

1. Лимитный ордер

Лимитный ордер – это ордер, устанавливающий максимальную или минимальную цену, по которой трейдер готов купить или продать ценные бумаги. Лимитный ордер может быть исполнен только по указанной цене или лучше.

2. Рыночный ордер

Рыночный ордер – это ордер, который трейдер выставляет без указания конкретной цены. В данном случае, ордер будет исполнен независимо от текущей рыночной цены. Рыночные ордера обычно исполняются быстрее, но могут быть выполнены по цене, отличной от ожидаемой.

3. Стоп-ордер

Стоп-ордер – это ордер, который активируется при достижении определенного уровня цены. Он может быть установлен как для покупки, так и для продажи ценных бумаг. При достижении уровня стоп-ордера, он становится рыночным и выполняется по текущей рыночной цене.

4. Тейк-профит и стоп-лимит ордеры

Тейк-профит ордер – это ордер, который активируется при достижении заданного уровня прибыли. Он позволяет трейдеру фиксировать свою прибыль и закрывать позицию автоматически. Стоп-лимит ордер – это ордер, который активируется при достижении заданного уровня убытка. Он позволяет трейдеру ограничить свои потери и закрыть позицию в случае неблагоприятного движения рынка.

5. Дополнительные виды ордеров

В зависимости от биржи и торговой платформы могут присутствовать и дополнительные виды ордеров, такие как условные ордеры, OCO (одноразовое отменяет другое) ордеры и т.д. Эти ордеры позволяют трейдерам более точно контролировать и автоматизировать операции с ценными бумагами.

Выбор типа ордера зависит от стратегии торговли, рыночной ситуации и целей трейдера. Каждый вид ордера обладает своими преимуществами и особенностями, поэтому важно выбирать наиболее подходящий вариант для каждой конкретной ситуации.

Основные проблемы обращения ордерных ценных бумаг в России

Обращение ордерных ценных бумаг в России сталкивается с несколькими основными проблемами, которые ограничивают и затрудняют развитие рынка и инвестиционную активность. Рассмотрим некоторые из них:

Недостаточная информированность инвесторов

Многие инвесторы не обладают достаточным уровнем знаний и опыта в сфере инвестиций, что делает их уязвимыми перед рисками и манипуляциями со стороны рынка. Отсутствие доступной и прозрачной информации, а также сложность в получении надежных источников аналитических данных, влияет на принятие обоснованных инвестиционных решений.

Недостаточная ликвидность рынка

Низкая ликвидность ордерного рынка в России является проблемой, которую нельзя игнорировать. Небольшой объем сделок и низкая активность участников рынка снижают возможности для свободных торгов и приводят к неэффективным ценам. Кроме того, этот фактор ограничивает возможности для разнообразия инвестиций и повышения доходности портфеля.

Нестабильность правовой системы

Нестабильность правовой системы и сложность исполнительного процесса являются препятствием для развития рынка ордерных ценных бумаг. Нарушения прав инвесторов, возможность произвольной интерпретации законов и надлежащей защиты прав и интересов вызывают недоверие и страх у потенциальных инвесторов, отталкивая их от участия в рынке.

Низкая активность участников рынка

Низкая активность участников рынка, таких как брокеры, дилеры, фонды, также создает проблемы в развитии рынка ордерных ценных бумаг. Ограниченный выбор услуг, низкая конкуренция и непривлекательные условия для участия отталкивают потенциальных участников и могут стать причиной монополизации рынка.

Непривлекательные условия для инвестиций

Непривлекательные условия для инвестиций, такие как высокие комиссии, налоги и другие расходы, снижают привлекательность рынка ордерных ценных бумаг. Это отталкивает потенциальных инвесторов и ограничивает расширение рынка и приток инвестиций.

Особенности передачи ордерных ценных бумаг

1. Форма передачи

Передача ОЦБ может осуществляться путем:

- передачи физического документа;

- перевода на электронный счет;

- передачи по поручению через участника рынка.

2. Необходимые документы и процедуры

Для передачи ОЦБ требуется выполнение следующих документальных и процедурных этапов:

- составление и подписание договора о передаче ОЦБ;

- оформление поручения на передачу ОЦБ;

- проверка и подтверждение права собственности;

- согласование и регистрация передачи с регистратором;

- обновление информации о владельце ОЦБ.

3. Роль участников рынка

В передаче ОЦБ участвуют несколько сторон:

- источник ОЦБ (продавец);

- покупатель ОЦБ;

- регистратор (организация, осуществляющая регистрацию и ведение учета ОЦБ);

- брокер (посредник, обеспечивающий проведение сделки);

- депозитарий (организация, занимающаяся хранением ОЦБ).

4. Особенности передачи в зависимости от типа ОЦБ

В зависимости от типа ОЦБ (акции, облигации, доли участия и т. д.) могут иметься свои особенности в процессе передачи, такие как:

- наличие ограничений на передачу определенных видов ОЦБ;

- необходимость соблюдения определенных процедур при передаче определенных видов ОЦБ;

- различия в правовых последствиях при передаче разных видов ОЦБ.

В целом, передача ОЦБ является сложным процессом, который требует внимательного исполнения правил и процедур, а также участия различных сторон.

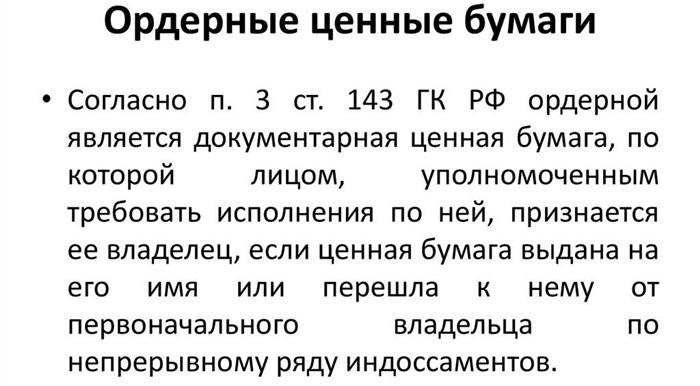

Различие предъявительских, именных и ордерных ценных бумаг

Ордерные ценные бумаги представляют собой особую категорию ценных бумаг, которая имеет свои особенности и отличается от предъявительских и именных ценных бумаг. В данной статье мы рассмотрели основные различия между этими видами ценных бумаг.

- Предъявительские ценные бумаги являются самой простой и распространенной формой. Они представляют собой бездокументарные ценные бумаги, владельцем которых является лицо, предъявившее саму бумагу. Данные бумаги не имеют имени владельца, и поэтому могут передаваться от одного лица к другому без необходимости оформления каких-либо документов.

- Именные ценные бумаги, как следует из названия, имеют имя и фамилию владельца, которое указывается в самой бумаге. Владелец именных ценных бумаг может быть определен только на основе предъявления документов, подтверждающих личность. Передача именных ценных бумаг требует специальных оформительских процедур, таких как передача по договору купли-продажи или дарения.

- Ордерные ценные бумаги представляют собой более сложную категорию ценных бумаг, их рассмотрение требует более подробного анализа. В отличие от предъявительских и именных ценных бумаг, ордерные ценные бумаги имеют именного владельца, который указывается в самой бумаге. Однако, владелец ордерных ценных бумаг может передать свои права на данную бумагу другому лицу путем составления специального документа, называемого ордером. Ордер на передачу ценной бумаги может быть выдан только владельцем этой бумаги и должен содержать имя и фамилию нового владельца.

Итак, предъявительские, именные и ордерные ценные бумаги различаются в первую очередь способом передачи права собственности на данные бумаги. В то время как предъявительские бумаги могут передаваться без оформления дополнительных документов, передача именных бумаг требует соблюдения определенных формальностей, а передача ордерных бумаг требует составления ордера. Каждый из этих видов ценных бумаг имеет свои преимущества и недостатки, и выбор конкретного вида зависит от потребностей и требований участников рынка ценных бумаг.