Стандартный налоговый вычет на детей в 2026 году предоставляет родителям возможность сократить свою налоговую нагрузку, получая вычет за каждого ребенка. Этот вычет помогает семьям снизить свои налоговые платежи и обеспечить дополнительные деньги на заботу и воспитание детей.

В отношении каких доходов применяется вычет

В соответствии с действующим законодательством, к стандартному налоговому вычету на детей применяются следующие виды доходов:

- Основная заработная плата, получаемая родителями;

- Доходы от предпринимательской деятельности;

- Доходы от сдачи в аренду недвижимости;

- Доходы от инвестиций и депозитов;

- Доходы от продажи недвижимости или другого имущества;

- Доходы от наследства или подарков;

- Доходы от авторских вознаграждений;

- Доходы от доли в уставном капитале общества;

- Доходы от выплат по страховым договорам;

- Доходы от других источников, указанных в законодательстве.

Вычет предоставляется независимо от источника дохода и размера дохода, при условии, что родитель является налоговым резидентом Российской Федерации и имеет детей, на которых применяется вычет.

Получатели стандартных детских вычетов

Стандартные детские вычеты предоставляются родителям (опекунам, попечителям), имеющим детей до 18 лет или детей-инвалидов, независимо от получаемого дохода.

Вот категории получателей стандартных детских вычетов:

Родители

Родители, являющиеся налоговыми резидентами Российской Федерации и имеющие детей до 18 лет или детей-инвалидов, могут получить стандартные детские вычеты.

Опекуны

Опекуны, осуществляющие опеку над детьми до 18 лет или детьми-инвалидами, также имеют право на получение стандартных детских вычетов.

Попечители

Попечители, осуществляющие попечительство над детьми до 18 лет или детьми-инвалидами, также имеют право на получение стандартных детских вычетов.

Семья с приемными детьми

Семья, в которой есть приемные дети до 18 лет или приемные дети-инвалиды, имеет право на получение стандартных детских вычетов.

Родители-наемные работники

Родители, работающие на найме и уплачивающие налоги через работодателя, могут применить стандартные детские вычеты при расчете налога на доходы физических лиц.

Родители-предприниматели

Родители, являющиеся предпринимателями и регулярно уплачивающие налоги самостоятельно, также имеют право на получение стандартных детских вычетов.

Ограничения

Существуют некоторые ограничения для получения стандартных детских вычетов:

- Вычеты не предоставляются на детей, которые достигли возраста 18 лет до начала налогового периода.

- Стандартные детские вычеты не могут быть получены на детей, которые состоят на учете в образовательном учреждении или проходят службу в армии.

- Если один из родителей уже получает вычет на одного из детей, второй родитель не может применять вычет на того же ребенка.

Примечание: Получение стандартных детских вычетов возможно только при наличии подтверждающих документов, таких как свидетельство о рождении ребенка, документы об опеке или попечительстве.

Какие доходы уменьшаются на вычет

Стандартный налоговый вычет на детей в 2026 позволяет родителям снизить размер налоговых платежей, имея зависимых детей. Однако не все доходы родителей уменьшаются на этот вычет. Вот список доходов, которые квалифицируются для уменьшения налогового вычета:

Основной заработок

Основной заработок родителей, включая заработную плату, заработок на предпринимательской деятельности и арендном бизнесе, подлежит уменьшению на налоговый вычет. Это может быть регулярный ежемесячный доход от работы или прибыль от бизнеса.

Дивиденды

Доходы от дивидендов также учитываются при расчете налогового вычета на детей. Если родитель получает дивиденды от владения акций или других финансовых инструментов, он имеет право на вычет налога с этого дохода.

Проценты по сберегательным вкладам

Проценты, получаемые по сберегательным вкладам в банках, также включаются в список доходов, уменьшаемых на налоговый вычет на детей. Если родитель получает проценты по своим депозитам, его налогооблагаемый доход снижается на соответствующую сумму.

Арендные платежи

Арендные платежи, получаемые родителем от сдачи недвижимости или других имущественных прав в аренду, учитываются при расчете налогового вычета. Если родитель получает доход от аренды, он имеет право на уменьшение налоговых платежей на эту сумму.

Все указанные категории доходов рассматриваются при определении размера налогового вычета на детей. Они вместе составляют общую сумму, которая уменьшает налоговые платежи родителей и повышает их финансовое благополучие.

Кому положен налоговый вычет на детей в 2026

Стандартный налоговый вычет на детей предоставляется гражданам, которые имеют детей в своей семье. Вычет предназначен для снижения налоговой нагрузки на семейный бюджет и предоставляется на каждого ребенка.

Категории граждан, имеющих право на налоговый вычет на детей:

- Родители — женщины и мужчины, имеющие детей, независимо от их возраста. Вычет положен как молодым семьям, так и родителям в более старшем возрасте.

- Опекуны и попечители — лица, назначенные судом или органами опеки и попечительства на такую функцию. Опекуны и попечители имеют право на вычет на детей, которыми они занимаются.

- Усыновители и приемные родители — граждане, официально принявшие на себя обязательства по воспитанию и содержанию детей, либо официально усыновившие детей. Они имеют право на налоговый вычет на усыновленных или принятых детей.

- Холостые родители — граждане, имеющие одного или нескольких детей и не состоящие в зарегистрированном браке. Они также могут претендовать на налоговый вычет на детей.

Для получения налогового вычета на детей необходимо соответствовать определенным требованиям. Граждане должны быть зарегистрированы на территории Российской Федерации и иметь официальное место жительства. Также необходимо предоставить все необходимые документы, подтверждающие наличие детей и их зависимость от родителей или опекунов.

Кто вправе рассчитывать на двойной вычет

1. Родители, имеющие двух и более детей

Право на двойной вычет имеют родители, воспитывающие двух и более детей. Если у вас есть трое и более детей, то вас ждут еще большие выгоды, так как вы можете рассчитывать на увеличенный размер стандартного вычета.

2. Родители, не достигшие 18-летия

Другим важным критерием для получения двойного вычета является возраст детей. Родители имеют право на получение двойного вычета за всех своих несовершеннолетних детей. Если ваш ребенок достигает 18-летия в течение налогового года, вы теряете право на двойной вычет за него.

3. Одинокие родители

Одинокие родители также имеют право на получение двойного налогового вычета. Это относится как к ситуациям, когда родитель официально разведен или находится в официальном разводе, так и в случаях, когда родитель является кормильцем и не состоит в браке.

4. Нет просроченной задолженности по алиментам

Один из важных требований для получения двойного вычета — отсутствие просроченной задолженности по алиментам. Родитель, имеющий задолженность перед другим родителем, лишается права на двойной вычет.

5. Регистрация в налоговом органе

Для получения стандартного налогового вычета на детей, родители должны быть зарегистрированы в налоговом органе по месту жительства. Также важно соблюдать сроки подачи декларации и предоставления необходимых документов, чтобы иметь возможность получить вычет.

В результате, только родители, воспитывающие двух и более детей, не достигших 18-летия, без просроченной задолженности по алиментам, и состоящие в зарегистрированном браке или являющиеся одинокими родителями, могут рассчитывать на двойной налоговый вычет на детей.

Размеры вычетов по НДФЛ

Существует несколько видов вычетов по НДФЛ, которые различаются по своему предназначению и размеру:

1. Стандартные вычеты

Стандартные вычеты предоставляются гражданам автоматически, без необходимости предоставления дополнительных документов. Их размер определяется законодательством и обновляется ежегодно. На 2026 год предусмотрен следующий набор стандартных вычетов:

- Вычет на себя: 260 000 рублей

- Вычет на детей: 13 000 рублей на каждого ребенка, но не более 26 000 рублей в сумме

- Вычет на обучение: 50 000 рублей на каждого учащегося в образовательных учреждениях

- Вычет на медицинские расходы: 120 000 рублей на покрытие расходов на лечение

2. Социальные вычеты

Социальные вычеты предоставляются гражданам, у которых имеются определенные социальные обстоятельства. Размеры социальных вычетов могут отличаться в зависимости от причины их предоставления. Некоторые примеры социальных вычетов:

- Вычет на ремонт и строительство жилья: размер вычета зависит от затрат на ремонт или строительство жилья и может составлять до 2 миллионов рублей

- Вычет на уход за инвалидом: размер вычета зависит от степени инвалидности и затрат на уход и может составлять до 2 миллионов рублей

3. Профессиональные вычеты

Профессиональные вычеты предоставляются гражданам, которые занимают определенные профессии или работают в определенных отраслях экономики. Примеры профессиональных вычетов:

- Вычет для руководителей некоммерческих организаций: размер вычета может составлять до 6 миллионов рублей в год

- Вычет для учителей и врачей: размер вычета может составлять до 3 миллионов рублей в год

Необходимо знать и правильно использовать вычеты по НДФЛ, чтобы сэкономить на налогах и оптимизировать свои финансовые платежи. Старайтесь детально изучить законодательство и документацию, чтобы использовать все доступные вычеты.

Как получить налоговый вычет на детей в 2026

В настоящее время государство предоставляет возможность получить стандартный налоговый вычет на детей. Чтобы воспользоваться этим вычетом, необходимо выполнить несколько условий.

Условия получения налогового вычета на детей

- У вас должны быть несовершеннолетние дети или дети, достигшие 24 лет и учащиеся в образовательных учреждениях.

- Вы должны являться родителем или опекуном этих детей.

- Вы должны быть резидентом Российской Федерации.

- Вы должны иметь доходы, облагаемые налогом по ставке 13%.

- Вы должны предоставить необходимые документы и заполнить соответствующую налоговую декларацию.

Размер налогового вычета

Размер стандартного налогового вычета на детей в 2026 году составляет 3 000 рублей в месяц на каждого ребенка. При этом, максимальная сумма вычета в год не может превышать 36 000 рублей на одного ребенка.

Как получить вычет на детей

Чтобы получить налоговый вычет на детей, вам необходимо:

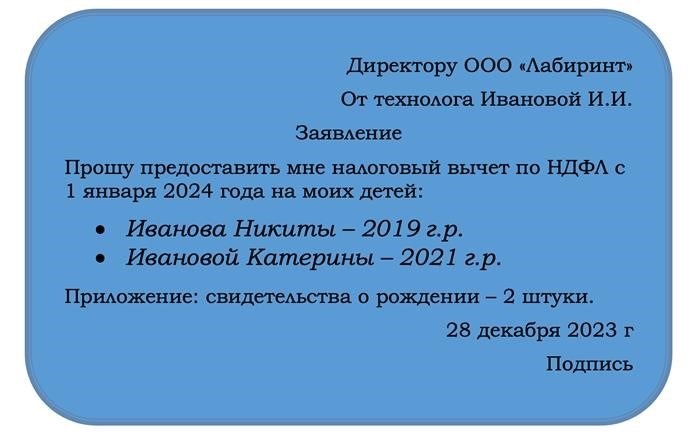

- Собрать необходимые документы: свидетельство о рождении ребенка, копии паспортов родителей, свидетельство о браке (если ребенок родился в браке), свидетельство об усыновлении или опекунстве (если применимо).

- Заполнить налоговую декларацию, указав данные о детях и их образовательных учреждениях (если применимо).

- Подать налоговую декларацию в налоговый орган по месту жительства.

- Ожидать проверки и подтверждения права на получение вычета на детей.

- Если ваше право на получение вычета будет подтверждено, то вычет будет учтен при расчете налоговой базы и вычетная сумма будет уменьшена.

Важно помнить: если вы не предоставите необходимые документы или не заполните налоговую декларацию правильно, вы можете лишиться права на получение налогового вычета на детей. Поэтому рекомендуется внимательно ознакомиться со всеми требованиями и сроками подачи документов.

| Год рождения ребенка | Размер вычета в месяц |

|---|---|

| 2026 | 3 000 рублей |

Получение налогового вычета на детей — это один из способов снижения налоговой нагрузки для родителей. Следуя указанным условиям и предоставляя все необходимые документы, вы можете воспользоваться этим вычетом и получить определенную сумму снижения налогового платежа. Старайтесь быть внимательными и вовремя подавать документы, чтобы не упустить эту возможность.

Период предоставления вычетов

Период предоставления налоговых вычетов на детей определенно законодательством и зависит от возраста детей. В России существуют следующие категории детей:

- Дети до 18 лет;

- Дети, старше 18 лет, но учащиеся в образовательных учреждениях, в том числе в профессиональных образовательных организациях;

- Дети-инвалиды.

Каждая категория имеет свои сроки предоставления налоговых вычетов и определенные особенности. Рассмотрим их подробнее:

Вычеты на детей до 18 лет

Для детей, не достигших 18-летнего возраста, налоговый вычет предоставляется родителям ежемесячно, начиная с месяца рождения ребенка и заканчивая тем месяцем, в котором ребенку исполняется 18 лет.

Вычеты на детей, учащихся в образовательных учреждениях

Дети, которые учатся в образовательных учреждениях, имеют право на налоговый вычет после достижения 18-летнего возраста. Вычет предоставляется родителям до тех пор, пока ребенок продолжает учиться. При этом родители должны предоставить документы, подтверждающие статус учащегося.

Вычеты на детей-инвалидов

Дети с инвалидностью в России имеют особое правовое положение. Родители детей-инвалидов имеют право на постоянный налоговый вычет, который предоставляется независимо от возраста ребенка. Вычет предоставляется до тех пор, пока дети-инвалиды остаются в семье и находятся на иждивении родителей.

Таким образом, период предоставления налоговых вычетов на детей зависит от их возраста и статуса. Важно отметить, что родители должны внимательно следить за сроками предоставления вычетов и своевременно представлять соответствующие документы.

Коротко о главном: Стандартный налоговый вычет на детей в 2026

В 2026 году было внесено несколько изменений в стандартный налоговый вычет на детей, которые помогут семьям сократить свои налоговые обязательства и сэкономить деньги. Новые правила касаются размеров вычета, возраста детей и порядка учета вычета при заполнении налоговой декларации.

Основные изменения, касающиеся стандартного налогового вычета на детей:

- Размер вычета: Стандартный налоговый вычет на каждого ребенка составляет 10 тысяч рублей в год. Это означает, что семьи с детьми могут вычесть 10 тысяч рублей от своего налогового обязательства за каждого ребенка в течение года.

- Возраст детей: Налоговый вычет на детей можно получить за всех несовершеннолетних детей, включая студентов до 24 лет. Ранее вычет предоставлялся только за детей до 18 лет.

- Порядок учета вычета: Для того чтобы воспользоваться стандартным налоговым вычетом на детей, необходимо включить информацию о своих детях в налоговую декларацию. Это позволит государству учесть вычет и пересчитать налоговую сумму, исходя из новых правил.

Преимущества стандартного налогового вычета на детей:

- Снижение налоговых обязательств: Семьи с детьми могут сэкономить значительную сумму денег, вычитая 10 тысяч рублей за каждого ребенка из своего налогового обязательства. Это позволяет семьям справиться с финансовыми трудностями и более эффективно распорядиться своими средствами.

- Поддержка семей: Введение возможности получения налогового вычета на детей за студентов до 24 лет позволяет семьям продолжать помогать своим детям в получении высшего образования без дополнительной финансовой нагрузки.

- Упрощение процедуры получения вычета: Внесенные изменения упрощают процедуру получения стандартного налогового вычета на детей. Теперь для этого достаточно включить информацию о детях в налоговую декларацию, что поможет сэкономить время и упростить процесс заполнения документов.

В целом, изменения в стандартном налоговом вычете на детей в 2026 году позволяют семьям сократить свои налоговые обязательства и получить финансовую поддержку от государства. Новые правила учитывают возраст детей и размер вычета, что позволяет семьям более эффективно планировать свои финансы и обеспечивать хорошие условия для роста и развития своих детей.

Кто может получить стандартный налоговый вычет на детей в 2026 и на каких условиях

Стандартный налоговый вычет на детей в 2026 предоставляется определенной категории налогоплательщиков с детьми, соответствующим определенным условиям. Этот вычет помогает снизить налоговую нагрузку на семьи и обеспечить дополнительные финансовые возможности для воспитания и образования детей.

Кто имеет право на получение стандартного налогового вычета на детей в 2026:

- Родители, опекуны и попечители, обеспечивающие содержание и воспитание детей до 18 лет;

- Родители, опекуны и попечители, обеспечивающие содержание и воспитание детей, старше 18 лет, но обучающихся в образовательных учреждениях очной формы обучения;

- Приемные родители, родственники, объявленные судом приемными родителями;

- Опекуны и попечители детей-сирот и детей, оставшихся без попечения родителей.

Условия получения стандартного налогового вычета на детей в 2026:

- Дети должны быть гражданами Российской Федерации;

- На дату подачи налоговой декларации дети должны быть прописаны по месту жительства налогоплательщика;

- Налогоплательщик, претендующий на вычет, должен быть обязан выполнять свои обязанности по уплате налогов и сборов согласно законодательству Российской Федерации;

- Подтверждение права на вычет может потребоваться в виде свидетельства о рождении ребенка, копии паспорта налогоплательщика и детей, свидетельства об усыновлении или опеке.

Стандартный налоговый вычет на детей в 2026 является эффективным инструментом поддержки семей с детьми. Соответствующие категории налогоплательщиков, соблюдая указанные условия, могут воспользоваться данным вычетом и сэкономить значительную сумму на уплате налогов, что способствует созданию благоприятного экономического климата для семейного развития и благополучия детей.

Размер выплат в 2026 году

В 2026 году размер выплат по стандартному налоговому вычету на детей будет изменяться в зависимости от количества детей в семье. Предусмотрены следующие размеры выплат:

1. Для семей с одним ребенком:

- В первом квартале года выплата составит 1000 рублей.

- Во втором квартале — 2000 рублей.

- В третьем квартале — 3000 рублей.

- В четвертом квартале — 4000 рублей.

2. Для семей с двумя детьми:

- В первом квартале — 2000 рублей.

- Во втором квартале — 4000 рублей.

- В третьем квартале — 6000 рублей.

- В четвертом квартале — 8000 рублей.

3. Для семей с тремя или более детьми:

- В первом квартале — 3000 рублей.

- Во втором квартале — 6000 рублей.

- В третьем квартале — 9000 рублей.

- В четвертом квартале — 12000 рублей.

Выплаты осуществляются полностью в соответствии с налоговым законодательством и учитываются при подсчете налоговых обязательств семьи. Размеры выплат могут быть изменены законодательными актами в течение года.

Учтите, что стандартный налоговый вычет на детей является одним из механизмов поддержки семей в России и может быть предоставлен только в определенных случаях, установленных законодательством.

Размер стандартных вычетов в 2026 году

Размер стандартных вычетов налогоплательщикам в 2026 году представляет собой существенный интерес для многих людей. Законодатели регулярно вносят изменения в налоговое законодательство, в том числе и в размер стандартных вычетов. Ниже приводятся основные изменения в 2026 году:

Размер вычета на каждого ребенка

В 2026 году размер стандартного налогового вычета на каждого ребенка увеличился и составляет 10 000 рублей в месяц. Такой вычет предоставляется родителям, опекунам или попечителям, которые содержат ребенка и являются его иждивенцами. Он помогает снизить налогооблагаемую базу и уменьшить сумму подлежащего уплате налога.

Вычет на одного родителя

Одним из изменений в 2026 году является увеличение размера стандартного вычета на одного родителя. В этом году вычет составляет 5 000 рублей в месяц. Вычет на одного родителя предоставляется одной из родительских категорий — либо матери, либо отцу ребенка. Он также позволяет снизить налогооблагаемую базу и уменьшить сумму налога.

Многодетные семьи

Многодетные семьи в 2026 году также получают преимущества в виде увеличенных стандартных вычетов. Если ребенок является вторым или последующим иждивенцем в семье, то размер вычета увеличивается до 15 000 рублей в месяц. Это дает дополнительные льготы многодетным семьям, помогая им справиться с дополнительными расходами на воспитание детей.

Необходимые документы

Для получения стандартных вычетов налогоплательщик должен предоставить следующие документы:

- свидетельство о рождении ребенка;

- свидетельство о браке (при необходимости);

- справка о регистрации места жительства ребенка;

- документы, подтверждающие опекунство или попечительство (при необходимости).

Стоит отметить, что эти документы должны быть официально заверены и предоставлены в нужных налоговых органах в установленный срок.

| Показатели | Размер вычета |

|---|---|

| Вычет на ребенка | 10 000 рублей в месяц |

| Вычет на одного родителя | 5 000 рублей в месяц |

| Вычет в многодетных семьях | 15 000 рублей в месяц |

Увеличение размера стандартных вычетов в 2026 году является положительным событием для родителей и многодетных семей. Это помогает снизить налоговую нагрузку и обеспечивает дополнительные финансовые возможности для семейного благополучия.

У кого есть право на выплаты

Стандартный налоговый вычет на детей в 2026 предназначен для российских граждан, у которых есть дети. Он предоставляет возможность снизить сумму налогов, которую нужно заплатить в бюджет.

Однако не все родители имеют право на получение таких выплат. Для того чтобы иметь право на стандартный налоговый вычет на детей, необходимо соответствовать определенным требованиям:

- Родительское отношение: только родители детей могут претендовать на налоговый вычет. Законодательство устанавливает, что ребенок должен быть биологическим, усыновленным или удочеренным.

- Регистрация в России: родители должны быть зарегистрированы в России, то есть быть гражданами страны или иметь вид на жительство.

- Возраст ребенка: налоговый вычет предоставляется на детей до 18 лет. Однако, если ребенок учится в образовательном учреждении, возраст может быть до 24 лет.

Таким образом, стандартный налоговый вычет на детей в 2026 доступен только для российских граждан, зарегистрированных в России, и имеющих детей до 18 лет (или до 24 лет, если ребенок учится в учебном заведении).

Что такое налоговый вычет на детей?

Налоговый вычет на детей представляет собой сумму, которая вычитается из налоговой базы родителей и учитывается при их налогообложении. Он позволяет снизить сумму налоговой задолженности и возвращается родителям в форме дополнительного дохода. Это означает, что семьи с детьми могут получить налоговые льготы и значительно сэкономить на уплате налогов.

Имеются различные типы налоговых вычетов на детей, включая стандартные вычеты и дополнительные вычеты, которые зависят от количества детей, их возраста, положения семьи, а также других факторов. Налоговые вычеты на детей обычно предоставляются не только родителям, но и опекунам, усыновителям и семейным парам, воспитывающим детей.

Итог

В целом, налоговые вычеты на детей являются важным инструментом социальной поддержки семей с детьми. Они помогают снизить финансовую нагрузку на родителей, позволяют улучшить условия жизни детей и способствуют их успешному развитию. Налоговые вычеты на детей играют значимую роль в строительстве социально справедливого общества и поддержке населения в его важнейших функциях – воспитании и развитии детей.