В ситуации дефолта возникает вопрос, что будет с нашими сбережениями в банке. Существуют различные меры, которые принимаются для защиты депозитов, однако риск потерять средства все же существует. Понимание этих мер и принятие предосторожностей могут помочь обезопасить наши деньги в такой непредсказуемой ситуации.

Что делать обычным гражданам в случае дефолта

Дефолт банка может стать серьезной проблемой для обычных граждан. Однако, важно помнить, что существуют определенные меры, которые можно предпринять для защиты своих денежных средств. Вот некоторые рекомендации:

1. Своевременно получите информацию о ситуации в банке

Оставайтесь в курсе событий, следите за новостями и информацией, связанной с банком, в котором у вас есть деньги. Это может помочь вам принять соответствующие решения и предпринять необходимые меры.

2. Разделите свои деньги между несколькими банками

Распределите свои средства между несколькими банками. Такой подход позволит вам снизить риск потери всех ваших денег в случае дефолта одного из банков.

3. Передайте активы в управление профессионалам

Если у вас есть крупные суммы денег, вы можете обратиться к финансовым консультантам или инвестиционным фирмам, чтобы они помогли вам эффективно управлять вашими активами. Они могут помочь вам разработать стратегию для защиты вашего капитала.

4. Пересмотрите условия договоров и сделайте решение на основе доступной информации

Ознакомьтесь с договорами и условиями, которые вы заключили с банком. Используйте доступную информацию для принятия взвешенного решения о том, как лучше всего защитить свои денежные средства.

5. Обратитесь за юридической помощью

Если вы считаете, что ваши права были нарушены, обратитесь за юридической помощью. Адвокат, специализирующийся в банковском праве, сможет помочь вам защитить свои интересы и восстановить ваши средства.

6. Самостоятельно изучите процедуру выплаты депозитов

Изучите процедуру выплаты депозитов в случае дефолта, чтобы быть готовым к дальнейшим действиям. При необходимости обратитесь в Центральный банк для получения информации о процедурах и правилах.

7. Бережливо расходуйте свои деньги

В период неопределенности и риска, бережливо расходуйте свои деньги. Оптимизируйте свои расходы и избегайте расточительных трат.

Важно помнить, что каждая ситуация уникальна, и рекомендации могут быть неоднозначными. Лучше всего проконсультироваться с профессионалами в области финансов и права, чтобы получить конкретные рекомендации, соответствующие вашей ситуации.

Что будет с накопительными счетами при дефолте?

В условиях дефолта, когда государство не может выполнить свои финансовые обязательства, накопительные счета могут подвергнуться определенному риску. Важно знать, каким образом накопительные счета могут быть затронуты, чтобы принять соответствующие меры для защиты своих сбережений.

1. Потеря денежных средств

При дефолте возникает риск потери денежных средств, находящихся на накопительных счетах. Государство может ввести ограничения на снятие денег с банковских счетов или вовсе заморозить операции по счетам. В результате, вы можете остаться без доступа к своим сбережениям на неопределенный срок.

2. Конвертация денежных средств

Еще одним возможным сценарием является конвертация денежных средств на накопительных счетах в другую валюту. Возможно, что в условиях дефолта, когда национальная валюта теряет свою стоимость, государство может принять решение о конвертации денег на счетах в другие валюты. Это может привести к потере средств в результате разницы в обменных курсах.

3. Изменение правил и условий хранения сбережений

В период дефолта, правила и условия хранения сбережений на накопительных счетах могут быть изменены. Государство может ввести новые ограничения на суммы, которые можно хранить на счетах, или даже установить временные ограничения на доступ к ним. Также возможны изменения в ставках процента, начисляемых на счета.

В любом случае, при возникновении дефолта, важно быть готовым к возможным последствиям. При мероприятиях, таких как разнообразие валютных активов и надлежащем финансовом планировании, вы можете уменьшить риски для своих накоплений.

Что будет с долларовыми вкладами

В случае дефолта страны, вкладчики с долларовыми вкладами могут оказаться в непростой ситуации. Но важно помнить, что каждая ситуация индивидуальна и зависит от ряда факторов, таких как политическая и экономическая обстановка, законодательство и политика государства, а также соглашения между национальными и международными банками.

Тем не менее, для более ясного понимания того, что может произойти с долларовыми вкладами, рассмотрим несколько возможных вариантов:

1. Конвертация вкладов в национальную валюту

При дефолте государство может принять решение конвертировать долларовые вклады в национальную валюту по установленному курсу. Такое решение может быть принято с целью уменьшения долговой нагрузки или сохранения стабильности национальной валюты. В этом случае, вкладчики рискуют потерять значительную часть своих средств, особенно если национальная валюта сильно девальвируется или неконвертируема.

2. Утрата доступа к вкладам

В ситуации дефолта, государство может ограничить доступ к долларовым вкладам на определенный период времени. В этом случае вкладчики не смогут снять свои деньги со счета и воспользоваться ими. Однако, в некоторых случаях, государство может предоставить возможность постепенно снимать средства или преобразовать их в другие активы.

3. Сокращение суммы вкладов

Возможным вариантом в случае дефолта является сокращение суммы долларовых вкладов. Это может быть предложение государства или банка распределить убытки между вкладчиками путем уменьшения их вкладов на определенный процент. Такое решение может быть принято с целью стабилизации финансовой системы и уменьшения общих потерь.

4. Национализация банков

При дефолте, государство может принять решение о национализации банков, включая тех, в которых хранятся долларовые вклады. В этом случае, вкладчики могут столкнуться с длительным процессом передачи управления банком и решением вопросов, связанных с доступом к их средствам. Также возможно изменение условий хранения вкладов и выплаты процентов.

5. Возможность международного вмешательства

При дефолте, международные организации, такие как Международный валютный фонд (МВФ), могут вмешаться для поддержания финансовой стабильности и защиты прав вкладчиков. Это может включать финансовую помощь стране, переговоры с кредиторами или оказание правовой поддержки для восстановления доверия к банковской системе. Однако, успех таких действий зависит от политической воли и возможностей международных организаций.

Будущее долларовых вкладов в случае дефолта зависит от множества факторов, которые могут быть сложными для прогнозирования. В таких ситуациях, важно следить за обновлениями, получать информацию от надежных источников и обратиться к юристу или финансовому консультанту для получения дополнительного совета и защиты своих интересов.

Что такое дефолт?

Дефолт может возникнуть по различным причинам, таким как финансовые трудности, политический кризис, неплатежеспособность, экономический спад, изменение внешних рыночных условий и другие факторы, влияющие на финансовое положение должника или страны в целом.

Признаки дефолта:

- Неспособность должника выполнять свои обязательства по долгам в срок;

- Объявление должником о невозможности погасить свои долги;

- Нарушение условий договора об условиях погашения долга;

- Снижение кредитного рейтинга должника;

- Увеличение ставок по займам, кредитам и облигациям.

В случае дефолта могут возникнуть серьезные последствия для должника, кредиторов, а также для экономики в целом. Кредиторы могут потерять свои вложения или получить частичное возмещение долга в результате реструктуризации или отчуждения активов должника. В худшем случае, дефолт может привести к банкротству должника.

| Виды дефолта: | Описание: |

|---|---|

| Суверенный дефолт | Дефолт государства, когда оно не может погасить свои долги; |

| Компаний дефолт | Дефолт компании или предприятия, когда оно не выполняет свои финансовые обязательства; |

| Муниципальный дефолт | Дефолт муниципалитета или города, когда оно не может погасить свои долги; |

| Юридический дефолт | Дефолт, признаваемый судом, когда должник не выполняет решение суда о погашении долга; |

Дефолт имеет серьезные последствия для всех участников рынка и требует комплексного подхода к его решению. Государство, должники и кредиторы могут предпринимать различные меры для погашения долгов, включая реструктуризацию, обмен долгов на активы или выпуск новых займов. Однако решение дефолта требует времени, усилий и согласия всех заинтересованных сторон.

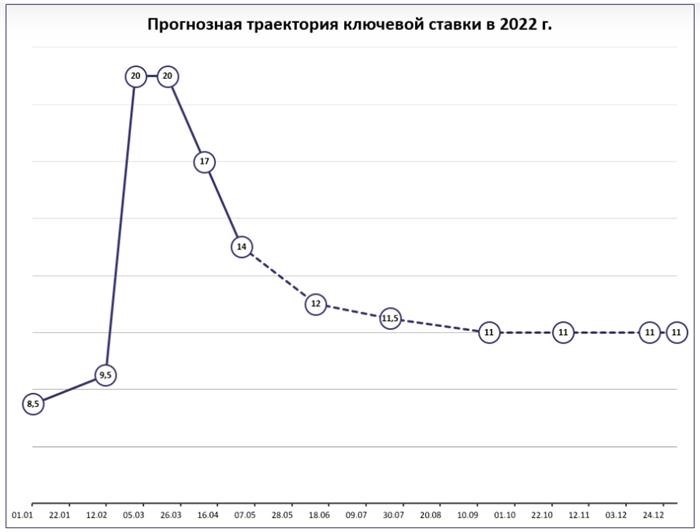

Что происходит со ставками по рублевым вкладам

В условиях нестабильной экономической ситуации многие вкладчики задаются вопросом о будущем своих рублевых вкладов. Узнайте, что происходит со ставками по данным вкладам и какие изменения могут вас ожидать.

История процентных ставок по рублевым вкладам

Чтобы понять текущую ситуацию, полезно вспомнить, как формировались процентные ставки по рублевым вкладам в прошлом. В России они являются довольно волатильными и могут изменяться в зависимости от различных факторов. В период высокой инфляции процентные ставки достигали очень высоких значений для привлечения вкладчиков. Однако с течением времени они снижались из-за стабилизации экономической ситуации и снижения инфляции.

Текущая ситуация со ставками на рублевые вклады

На текущий момент процентные ставки по рублевым вкладам находятся на относительно низком уровне. Это связано с общим снижением ставок в экономике и уровнем инфляции. Банки стремятся снизить свои издержки и сбалансировать риск и доходность в условиях неопределенности.

Однако, низкие ставки по рублевым вкладам не являются постоянными и могут изменяться в будущем. В связи с изменением экономической ситуации и политикой Центрального банка России, ставки могут как снижаться, так и повышаться.

Как влияют на ставки экономические и финансовые факторы

- Уровень инфляции: При высокой инфляции банки будут склонны устанавливать более высокие ставки для компенсации утраты покупательной способности вкладающих.

- Политика Центрального банка: Решения Центрального банка по изменению ключевой ставки могут повлиять на ставки по рублевым вкладам. Снижение ключевой ставки обычно сопровождается снижением и ставок по вкладам.

- Общая экономическая ситуация: Если экономика страны стабильна и развивается, банки могут быть более готовы предлагать выгодные ставки, чтобы привлечь вкладчиков.

- Конкуренция между банками: В поисках новых клиентов банки могут предлагать более выгодные условия, включая более высокие ставки, чтобы привлечь вкладчиков.

| Факторы | Влияние на ставки по рублевым вкладам |

|---|---|

| Высокая инфляция | Склонность к установлению более высоких ставок |

| Снижение ключевой ставки Центрального банка | Вероятность снижения ставок |

| Стабильная экономическая ситуация | Больше возможностей для предложения выгодных ставок |

| Конкуренция между банками | Возможность предложения более высоких ставок |

Итак, ставки по рублевым вкладам являются переменными и могут меняться под влиянием экономических и финансовых факторов. Вам следует следить за изменениями на рынке и выбирать банк, предлагающий наиболее выгодные условия в соответствии с вашими потребностями.

Какие сроки будут самыми доходными

В условиях экономической нестабильности и возможности дефолта, многие люди задаются вопросом, как сохранить свои деньги и получить максимальную доходность. Определенные сроки могут быть наиболее выгодными в таких ситуациях.

Вот несколько вариантов, которые могут быть самыми доходными:

1. Краткосрочные вклады

Краткосрочные вклады — это вложения на небольшой срок, обычно от 1 месяца до 6 месяцев. Они могут быть особенно выгодными в периоды нестабильности, так как более короткие сроки обеспечивают большую гибкость и возможность быстро реагировать на изменения.

2. Облигации с высокой ставкой

Инвестиции в облигации с высокой ставкой также могут быть доходными в периоды процессов дефолта. Эти облигации обычно предлагают более высокую доходность, чтобы привлечь инвесторов, и могут быть надежной альтернативой банковским вкладам.

3. Инвестиции в недвижимость

Недвижимость может быть одним из самых доходных вариантов в любых условиях. В периоды нестабильности, когда ставки по банковским вкладам могут быть низкими, инвестиции в недвижимость могут предложить стабильный поток дохода и возможность роста капитала.

4. Диверсификация портфеля

Диверсификация портфеля — это распределение вложений между различными активами и инструментами, чтобы снизить риски и увеличить потенциальную доходность. В периоды нестабильности, выбор разнообразных вариантов может помочь защитить ваши средства и получить максимальную отдачу.

| Способ инвестирования | Преимущества |

|---|---|

| Краткосрочные вклады | — Большая гибкость — Возможность быстро реагировать на изменения |

| Облигации с высокой ставкой | — Более высокая доходность — Надежная альтернатива банковским вкладам |

| Инвестиции в недвижимость | — Стабильный доход — Возможность роста капитала |

| Диверсификация портфеля | — Снижение рисков — Увеличение потенциальной доходности |

В периоды нестабильности и возможного дефолта, многие инвесторы и вкладчики банков задаются вопросом, как сохранить свои деньги и заработать на них максимальную доходность. Варианты с краткосрочными вкладами, облигациями с высокой ставкой, инвестициями в недвижимость и диверсификацией портфеля могут быть самыми доходными в таких условиях.

Помните, что каждый инвестиционный вариант имеет свои риски, и принятие решения об инвестициях должно основываться на вашей личной финансовой ситуации и целях. Всегда обратитесь к профессиональному финансовому советнику, чтобы получить подробную информацию и рекомендации, подходящие именно вам.

Можно ли доверять банками?

1. Репутация банка

Первое, на что стоит обратить внимание при выборе банка — его репутация на рынке. История и рейтинг банка могут дать представление о его надежности и стабильности. Рекомендуется обращаться к банкам с хорошей репутацией, чей опыт и стабильность подтверждены многолетней работой на рынке.

2. Наличие лицензии

Следующим важным фактором является наличие лицензии у банка. Лицензия подтверждает соответствие банка требованиям регуляторов и государственным стандартам, а также означает соблюдение прав клиентов. Проверять наличие лицензии можно на сайте Центрального банка России.

3. Депозитное страхование

Для повышения доверия к банкам в России существует система депозитного страхования. Это означает, что сумма вклада каждого клиента, не превышающая 1,4 миллиона рублей, является страховой и гарантированно будет возвращена в случае обращения в банкротство банка.

4. Финансовые показатели

Анализ финансовых показателей банка также может помочь оценить его надежность. Обратите внимание на показатели, такие как капитал, прибыль, активы и обязательства банка. Сравнение показателей с другими банками и анализ их динамики может дать представление о финансовом состоянии банка.

5. Отзывы и рекомендации

Чтение отзывов и рекомендаций других клиентов может быть полезным при выборе банка. Однако, стоит помнить, что отзывы могут быть субъективными и не всегда корректными. При ознакомлении с отзывами, рекомендуется принимать во внимание общий тренд и наиболее распространенные мнения.

6. Коммуникация и обслуживание

Важно обратить внимание на качество коммуникации и обслуживания клиентов со стороны банка. Будьте внимательны к тому, насколько оперативно и доброжелательно отвечают сотрудники банка на ваши вопросы, насколько понятно и полно они объясняют условия сотрудничества.

7. Диверсификация вложений

Рекомендуется распределить свои активы между различными банками, чтобы снизить риск потери средств. Это позволяет спредировать риски и иметь более устойчивый портфель вкладов.

В целом, при выборе банка необходимо учитывать несколько факторов, таких как репутация, наличие лицензии, депозитное страхование, финансовые показатели, отзывы и рекомендации, качество коммуникации и обслуживания. Таким образом, возможно доверять банкам, однако рекомендуется проводить предварительный анализ и выбирать надежные финансовые учреждения.

Стоит ли бояться дефолта и его влияния на деньги в банке?

1. Государственное обеспечение вкладов

Важно понимать, что в России действует система государственного обеспечения вкладов, которая предусматривает возможность компенсации убытков вкладчикам при дефолте. В случае банкротства или неплатежеспособности банка, государство гарантирует выплату компенсации до определенной суммы – 1,4 млн рублей на одного вкладчика. Таким образом, деньги вкладчиков под защитой государства и риск потерять их минимальный.

2. Влияние дефолта на банковскую систему

В случае дефолта страны, банковская система может испытывать трудности, но это не означает, что все деньги в банках будут потеряны. Банки могут снизить доходность по вкладам или временно ограничить доступ к средствам, но они обязаны сохранять депозиты своих клиентов и выполнять обязанности по их возврату.

3. Диверсификация инвестиций

Для уменьшения риска потери средств при дефолте рекомендуется диверсифицировать свои инвестиции. Вместо того, чтобы полностью полагаться на один банк, можно разделить средства между несколькими надежными финансовыми учреждениями или вложить их в различные активы, такие как недвижимость или ценные бумаги.

4. Следить за экономической обстановкой

Важно быть в курсе текущей экономической обстановки и следить за новостями, связанными с финансовыми мировыми процессами. Это поможет принимать осознанные решения при выборе банка для вклада и положительно сказывается на финансовой безопасности вкладчика.

5. Консультация с финансовыми экспертами

Если у вас возникают сомнения или вопросы относительно финансовой безопасности вклада, лучше обратиться к профессионалам — финансовым экспертам, которые смогут дать квалифицированную консультацию и помочь в правильном выборе инвестиционной стратегии.

В целом, необходимо понимать, что дефолт – это крайняя ситуация, которая редко происходит. Тем не менее, для обеспечения максимальной финансовой безопасности рекомендуется быть грамотным и осведомленным вкладчиком, следить за изменениями на финансовом рынке и разнообразить свои инвестиции.

Какой будет ставка по вкладам в 3-4 квартале 2026 года?

В 3-4 квартале 2026 года можно ожидать изменений в ставках по вкладам. Несмотря на то, что точные цифры сложно предугадать, возможно, мы увидим ослабление ставок в связи с целями Центрального банка стимулирования экономики. Однако, все зависит от текущей финансовой и экономической ситуации.

Факторы, влияющие на ставки по вкладам:

- Ключевая ставка Центрального банка. От этой ставки зависит многое, включая ставки по вкладам. Центральный банк может повышать или снижать ключевую ставку, чтобы контролировать инфляцию и стимулировать экономику.

- Инфляция. Высокая инфляция может привести к повышению ставок по вкладам, так как банки стремятся защитить деньги своих клиентов от обесценивания.

- Конкуренция на рынке. Если на рынке много банков, они могут соревноваться между собой, предлагая более выгодные условия по вкладам для привлечения клиентов.

- Финансовая стабильность. Если банк испытывает финансовые трудности, он может повысить ставки по вкладам, чтобы привлечь дополнительные средства.

- Макроэкономическая ситуация. От общей экономической ситуации в стране, такой как показатели ВВП, уровень безработицы и другие факторы, зависит, какие ставки по вкладам будут предложены.

Прогноз ставок по вкладам в 3-4 квартале 2026 года

| Тип вклада | Прогнозируемая ставка |

|---|---|

| Срочный вклад на 1 год | 6-7% |

| Депозит на 3 года | 7-8% |

| Сберегательный вклад | 4-5% |

Конечно, данный прогноз не является точным и может измениться в зависимости от обстоятельств. Рекомендуется обращаться в банк для получения актуальной информации о ставках по вкладам перед принятием решения о размещении своих средств.

Почему все говорят про дефолт именно сейчас

В последнее время все чаще слышно разговоры о возможности дефолта или неплатежеспособности государства. В этой статье мы разберемся, почему эта тема стала актуальной и почему все сейчас говорят именно о дефолте.

Экономический кризис

Одной из главных причин роста интереса к дефолту является сложная экономическая ситуация, вызванная последствиями пандемии COVID-19. Многие государства их компании оказались в тяжелом финансовом положении, что привело к возможности неплатежеспособности. Дефолт стал реальной угрозой для многих стран, и поэтому это волнует людей.

Неустойчивость финансовой системы

Помимо экономического кризиса, волнения вызывает и неустойчивость финансовой системы. Непредсказуемость валютных курсов, колебания на фондовых рынках и нестабильность банковских институтов создают определенные риски для держателей денег. Люди начинают задумываться о том, что может произойти с их сбережениями, если страна обанкротится.

Влияние СМИ

СМИ играют значительную роль в формировании общественного мнения. И, конечно же, они уделяют особое внимание таким событиям, как дефолт. Постоянное освещение этой темы в СМИ привлекает внимание общественности и способствует росту интереса к данной проблеме. Это создает ощущение того, что дефолт стал актуальной и важной темой для обсуждения.

Таким образом, их все эти факторы в совокупности влияют на повышенный интерес общественности к теме дефолта. Сложная экономическая ситуация, неустойчивость финансовой системы и активное освещение в СМИ создают ощущение, что дефолт стал значимым событием. Важно быть в курсе таких событий и знать, какие последствия могут быть в случае дефолта, чтобы принять меры для защиты своих финансовых интересов.