Зарплата до вычета налогов является важным показателем для многих работников. Она определяет размер начисленной зарплаты, которую сотрудник получает до вычета налогов. Узнайте, как рассчитать этот показатель и почему важно знать его значения. В статье рассматриваются основные аспекты расчета заработной платы до вычета налогов.

Как указать сумму оклада в трудовом договоре?

1. Ясность и конкретность формулировки

Важно четко и однозначно указать сумму оклада в трудовом договоре. Используйте точные цифры и указывайте валюту, чтобы избежать двусмысленности или недоразумений.

2. Формирование правил выплаты

Укажите периодичность выплат оклада (ежемесячно, каждую неделю и т.д.) и дату, начиная с которой работник будет получать свой оклад. Это поможет избежать задержек и неуточненностей в будущем.

3. Учет возможных изменений оклада

Если есть возможность изменения оклада, укажите условия и процедуру для таких изменений в трудовом договоре. Это может быть связано с повышением оклада по результатам оценки работы, увеличением ставки или внутренними политиками компании.

4. Указание последствий несоблюдения договоренности

Необходимо указать последствия несоблюдения условий трудового договора в отношении суммы оклада. Это может включать штрафные санкции или увольнение.

Пример:

| Позиция | Оклад |

|---|---|

| Менеджер | 100 000 рублей в месяц |

| Программист | 150 000 рублей в месяц |

| Бухгалтер | 80 000 рублей в месяц |

Указывая сумму оклада в трудовом договоре, следует обращать внимание на каждый деталь. Ясность и конкретность формулировки, правила выплаты, возможность изменения оклада и указание последствий несоблюдения — это основные аспекты, которые нужно учесть. Все это поможет создать грамотный и взаимовыгодный трудовой договор для работника и работодателя.

Преимущества указания суммы оклада без учета НДФЛ

Указание суммы оклада без учета НДФЛ может иметь ряд преимуществ для работника и работодателя. Рассмотрим основные из них:

1. Повышение размера начисленной заработной платы

Указание оклада без учета НДФЛ позволяет работнику получить на руки большую сумму денег, так как налог с заработной платы будет удерживаться отдельно.

2. Увеличение возможного размера ипотечного кредита

При указании суммы оклада без учета НДФЛ, работник может увеличить размер возможного ипотечного кредита, так как банки часто ориентируются на размер начисленной заработной платы, не учитывая налоги.

3. Сокращение налоговой нагрузки

Указание суммы оклада без учета НДФЛ позволяет сократить налоговую нагрузку на работника. На эту сумму будет уплачен налог отдельно, что может привести к снижению общей суммы налоговых платежей.

4. Упрощение отчетности работодателя

Указание оклада без учета НДФЛ упрощает процесс расчета и учета начислений сотрудникам для работодателя. Отчетность о начисленной заработной плате становится более прозрачной и легко поддается проверке и аудиту.

Пример расчета

| Сумма оклада без учета НДФЛ | Размер НДФЛ (13%) | Сумма начисленной заработной платы | Сумма на руки |

|---|---|---|---|

| 100 000 рублей | 13 000 рублей | 113 000 рублей | 100 000 рублей |

Указание суммы оклада без учета НДФЛ имеет свои преимущества как для работника, так и для работодателя. Работник получает большую сумму на руки и может получить меньшую налоговую нагрузку, а работодатель упрощает процесс отчетности. Однако, необходимо помнить о необходимости корректного учета налогов и соблюдении законодательства.

Какую работодатель предлагает заработную плату

Работодатель предлагает заработную плату своим сотрудникам в соответствии с установленными нормами и правилами. Она может быть разной в зависимости от ряда факторов. Ниже приведены основные аспекты, на которые следует обратить внимание:

Компоненты заработной платы

Заработная плата может состоять из нескольких компонентов, включая:

- Оклад или ставку заработной платы — фиксированную сумму, которую сотрудник получает за выполнение своих обязанностей.

- Премии и бонусы — вознаграждения, которые выплачиваются сотруднику в зависимости от достигнутых результатов или выполнения определенных задач.

- Дополнительные льготы и компенсации — дополнительные плюшки, которые могут быть предоставлены работодателем, например, медицинское страхование, питание, проездной билет и др.

- Пособия и компенсации — выплаты, предоставляемые сотрудникам в случае временной нетрудоспособности, беременности, отпуска и других ситуаций.

Влияние квалификации и опыта

Заработная плата может зависеть от квалификации и опыта сотрудника. Чем выше уровень квалификации и больше опыта у сотрудника, тем выше может быть его заработная плата. Это обусловлено тем, что высококвалифицированные специалисты и сотрудники с большим опытом обычно способны эффективнее выполнять свои обязанности и приносить большую пользу организации.

Влияние рыночной конъюнктуры

Заработная плата может быть также влиянием текущей экономической ситуации на рынке труда. Если рынок насыщен специалистами определенной отрасли, работодатель может предложить ниже среднего уровня заработной платы. В то же время, когда спрос на работников выше предложения, работодатель может увеличить размер заработной платы, чтобы привлечь и удержать квалифицированных сотрудников.

Заработная плата и профессиональный рост

Заработная плата может изменяться в процессе профессионального роста сотрудника. При достижении нового уровня квалификации или получении дополнительных навыков, работодатель может предложить повышение заработной платы в соответствии с новыми квалификационными требованиями и ожиданиями.

На соц. сети:

Работодатель: Получай достойную заработную плату вместе с нами! Мы предлагаем конкурентоспособные условия труда и возможности для профессионального роста. Присоединяйся к нашей команде!

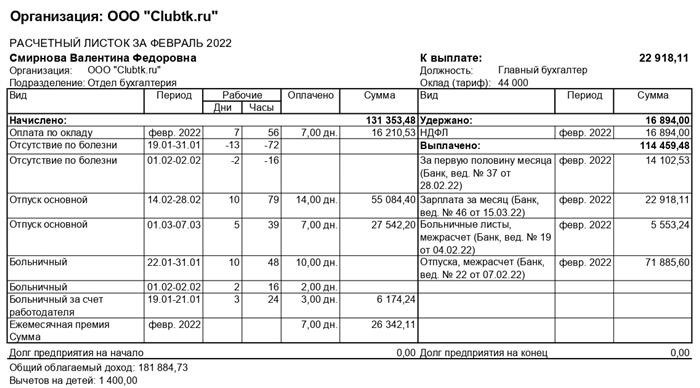

Что входит в зарплату и что проверить в трудовом договоре

Что входит в зарплату:

- Оклад: это фиксированная сумма, которая выплачивается работнику за выполнение своих трудовых обязанностей. Оклад может быть установлен на месячной, недельной или дневной основе.

- Дополнительные выплаты: к окладу могут быть добавлены различные дополнительные выплаты, такие как премии, компенсации, надбавки за выполнение особых условий работы.

- Оплата отпуска: сотрудник имеет право на оплату отпуска, которая рассчитывается на основе его оклада и стажа работы. Оплата отпуска выплачивается сотруднику перед началом отпуска или в последний рабочий день перед его началом.

- Социальные отчисления: работодатель обязан выплачивать сотруднику все социальные отчисления в соответствии с действующим законодательством, такие как страховые взносы на пенсионное, медицинское и социальное страхование.

Что проверить в трудовом договоре:

- Размер оклада: убедитесь, что размер оклада указан правильно и соответствует договоренностям.

- Условия дополнительной оплаты работы: проверьте, указаны ли условия дополнительной оплаты работы и их размеры.

- Оплата отпуска: уточните, какая сумма будет выплачиваться вам во время отпуска и как она рассчитывается.

- Социальные отчисления: убедитесь, что работодатель обязуется выплачивать все социальные отчисления в полном объеме.

- Сроки выплат зарплаты: узнайте, на какой срок будет выплачиваться зарплата (неделя, месяц) и к какому числу каждого месяца.

- Особые условия: обратите внимание на особые условия и надбавки, которые могут быть указаны в трудовом договоре для вашей профессии или отрасли.

Внимательно проверяйте трудовой договор перед его подписанием, чтобы убедиться, что все условия оплаты труда вписаны правильно и соответствуют вашим ожиданиям. Это поможет избежать недоразумений и споров в будущем.

Что считают доходами физического лица

Доходы физического лица могут быть различными и включают в себя следующие категории:

- Заработная плата: вознаграждение за трудовую деятельность, получаемое физическим лицом в рамках трудового или гражданско-правового договора.

- Доходы от предпринимательской деятельности: прибыль, полученная физическим лицом от осуществления предпринимательской деятельности в качестве индивидуального предпринимателя или в рамках договора гражданско-правового характера.

- Дивиденды: выплаты, осуществляемые акционерным обществом или другой юридической организацией на основании принадлежащих физическому лицу акций или долей.

- Проценты: доходы, полученные физическим лицом в виде процентов по вкладам, займам, облигациям или другим финансовым инструментам.

- Арендная плата: доходы, полученные физическим лицом от сдачи в аренду имущества.

- Гонорары: вознаграждение, полученное физическим лицом за предоставление интеллектуальных услуг, например, авторские вознаграждения.

- Лотерейные выигрыши: суммы, полученные физическим лицом в результате участия в лотереях, тотализаторах или азартных играх.

- Прочие доходы: доходы, полученные физическим лицом, которые не попадают в вышеперечисленные категории, например, выплаты по страховым полисам.

Определение доходов физического лица является важным для правильного и своевременного расчета и уплаты налоговых обязательств перед государством. Знание и понимание, что именно считается доходами, поможет избежать нарушения законодательства и проблем с налоговой службой.

Как работает калькулятор

1. Ввод данных

Для использования калькулятора нужно ввести необходимые данные. Зачастую это числовые значения, такие как доход, расходы, налоги и т.д. Ввод данных может осуществляться через специальные поля или таблицы.

2. Расчет

После ввода данных калькулятор автоматически производит расчет согласно заданным формулам. Он может выполнять простые арифметические операции, такие как сложение, вычитание, умножение и деление, а также более сложные математические операции.

3. Результат

После завершения расчета калькулятор выдает результат. Обычно это числовое значение, которое показывает итоговую сумму или другой финансовый показатель. Результат может быть представлен в различных валютах или единицах измерения.

4. Графики и диаграммы

Некоторые калькуляторы также могут строить графики и диаграммы на основе введенных данных и расчетов. Это помогает визуализировать результаты и делает их более понятными.

Пример использования калькулятора

Допустим, у нас есть калькулятор, который помогает рассчитать сумму заработной платы после вычета налогов. Мы вводим данные о доходе, налоговой ставке и других факторах. Калькулятор производит расчет и выдает нам итоговую сумму, которую мы получим на руки.

Преимущества использования калькулятора

- Экономия времени и усилий при рассчетах;

- Повышение точности расчетов;

- Возможность быстро сравнить различные варианты;

- Удобство использования благодаря простому интерфейсу.

Калькулятор – полезный инструмент, который помогает легко и быстро рассчитывать различные финансовые показатели. Он работает путем ввода данных, произведения расчетов и выдачи результатов. Калькуляторы упрощают нашу жизнь, помогая нам принимать информированные финансовые решения.

Как найти выгодное предложение по зарплате

Выбор работы с высокой зарплатой может значительно повлиять на вашу финансовую стабильность и карьерный рост. Но как найти выгодное предложение и получить достойную заработную плату? В этой статье мы рассмотрим некоторые полезные советы.

1. Исследуйте рынок труда. Проведите исследование, чтобы понять, какие компании в вашей отрасли предлагают наиболее высокие зарплаты. Изучите рыночную стоимость вашей должности и сравните ее с предложениями от различных работодателей.

2. Обратите внимание на бенефиты

Кроме зарплаты, не забывайте о бенефитах, которые может предложить работодатель. Это может быть медицинская страховка, пенсионные программы, оплата обучения и другие преимущества. Учтите их стоимость при оценке выгодности предложения.

3. Не бойтесь торговаться

Если вам предложена низкая зарплата, не стесняйтесь торговаться. Подготовьте аргументы, основываясь на ваших профессиональных достижениях, навыках и опыте работы. Вы можете запросить улучшение условий труда или дополнительные бенефиты.

4. Обратите внимание на рост

Оцените перспективы роста в компании. Исследуйте, какие возможности представлены для профессионального развития и повышения должности. Иногда компании с низкой начальной зарплатой предлагают быстрый карьерный рост и возможность зарабатывать больше в долгосрочной перспективе.

5. Проконсультируйтесь с профессионалами

Если у вас есть возможность, обратитесь к кадровому агентству или специалисту по подбору персонала. Они обладают знаниями о рынке труда и могут помочь вам найти выгодное предложение по зарплате. Не стесняйтесь делиться с ними своими требованиями и ожиданиями.

- Исследуйте рынок труда

- Обратите внимание на бенефиты

- Не бойтесь торговаться

- Обратите внимание на рост

- Проконсультируйтесь с профессионалами

Варианты ставок НДФЛ

При начислении заработной платы сотрудника, работодатель в обязательном порядке вычитает из неё НДФЛ. Ставка данного налога может изменяться в зависимости от ряда факторов, включая размер дохода работника, наличие вычетов и других особенностей. В данном тексте мы рассмотрим основные варианты ставок НДФЛ.

Ставка 13%

Стандартная ставка налога на доходы физических лиц составляет 13%. Она применяется к большинству сотрудников, в том числе и не получающих налоговых вычетов. При этой ставке работодатель удерживает 13% от заработной платы сотрудника и перечисляет их в бюджет.

Ставка 30%

Если сотрудник получает доход выше установленного порога, ставка налога может увеличиться до 30% или других высоких значений. Это может произойти, например, если годовой доход превышает 5 млн рублей. В данном случае работодатель будет удерживать и перечислять в бюджет 30% от заработной платы сотрудника.

Ставка 0%

Некоторые категории работников имеют право на льготную ставку НДФЛ в размере 0%. К таким категориям относятся, например, инвалиды 1 и 2 группы, подопечные дети, участники Великой Отечественной войны и т.д. В данном случае работодатель освобождается от уплаты налога и не вычитает его из заработной платы сотрудника.

Ставка 15%

Особая ставка НДФЛ в размере 15% может применяться при выплате доходов в виде дивидендов, процентов и некоторых иных видов доходов. В данном случае работодатель удерживает и перечисляет в бюджет 15% от указанных доходов сотрудника.

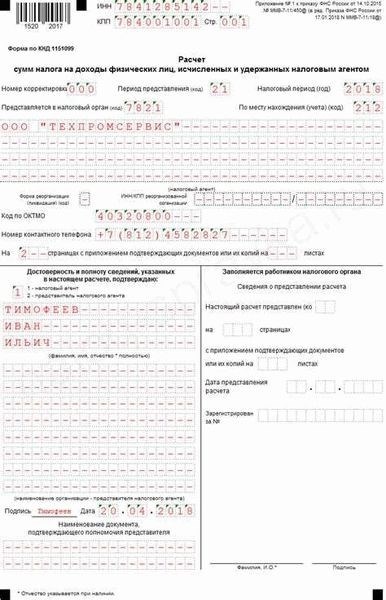

Как правильно отчитаться по НДФЛ?

Шаг 1: Сбор информации

Перед началом заполнения декларации необходимо собрать всю необходимую информацию о своем доходе и вычетах. Это включает в себя:

- Сведения о заработной плате за отчетный период (сведения из трудового договора, заработная плата, выплаченная пособия и премии).

- Сведения о других доходах (арендная плата, проценты по вкладам и др.).

- Сведения о полученных налоговых вычетах (налоговый вычет на детей, налоговый вычет на обучение и прочие).

- Документы, подтверждающие получение дохода и использование налоговых вычетов (трудовой договор, выписка из банка, справки об обучении и др.).

Шаг 2: Заполнение декларации

После сбора информации можно приступать к заполнению декларации по НДФЛ. В процессе заполнения необходимо:

- Указать свои персональные данные (ФИО, адрес проживания, ИНН).

- Заполнить разделы, отражающие ваш доход и налоговые вычеты.

- Проверить правильность заполнения всех данных.

Шаг 3: Подача декларации

После заполнения декларации необходимо ее подать в налоговую службу. Это можно сделать двумя способами:

- Личная подача декларации в офис налоговой службы.

- Электронная подача декларации через специальный портал налоговой службы.

Шаг 4: Контроль результата

После подачи декларации необходимо следить за процессом ее обработки и в случае необходимости внести корректировки. Для этого можно использовать специальные сервисы налоговой службы.

Следуя этим шагам, каждый работник сможет правильно отчитаться по НДФЛ и избежать проблем с налоговыми органами. Не забывайте, что правильность заполнения декларации и своевременная ее подача являются важными условиями для соблюдения налогового законодательства.

Определение суммы оклада в трудовом договоре без НДФЛ

При заключении трудового договора важно определить сумму оклада без учета налога на доходы физических лиц (НДФЛ). Это позволяет работнику получить более четкое представление о размере своей заработной платы и более точно планировать свои финансовые обязательства.

Как определить сумму оклада без НДФЛ?

В трудовом договоре можно указать сумму оклада, которая будет выплачиваться работнику до вычета налога на доходы физических лиц. Для определения этой суммы следует учесть следующие моменты:

- Ставка налога на доходы физических лиц. В России эта ставка составляет 13%.

- Доходы, связанные с основным местом работы. В трудовом договоре можно указать сумму оклада без НДФЛ, которая будет являться основным источником доходов работника.

- Другие доходы работника. Если работник получает другие доходы, не связанные с основным местом работы, такие как вознаграждения за дополнительные услуги или авторские вознаграждения, они могут быть облагаемыми налогом. В этом случае сумма оклада без НДФЛ должна быть скорректирована.

Пример определения суммы оклада без НДФЛ

Допустим, ставка налога на доходы физических лиц составляет 13%, а сумма оклада, которую вы хотите указать в трудовом договоре без учета НДФЛ, равна 50 000 рублей. В этом случае можно определить сумму оклада с учетом налога следующим образом:

| Операция | Вычисления |

|---|---|

| Расчет суммы НДФЛ | 50 000 рублей * 13% = 6 500 рублей |

| Расчет суммы оклада с учетом НДФЛ | 50 000 рублей + 6 500 рублей = 56 500 рублей |

Таким образом, если вы хотите получать 50 000 рублей на руки, то сумма оклада в трудовом договоре без НДФЛ должна составлять 56 500 рублей.

Определение суммы оклада без НДФЛ в трудовом договоре является важным шагом для обеих сторон – работника и работодателя. Правильное определение этой суммы обеспечивает прозрачность и ясность в отношениях между сторонами и помогает избежать недоразумений в будущем.

По какой ставке считать НДФЛ

Определение правильной ставки для расчета налога на доходы физических лиц (НДФЛ) играет важную роль при составлении зарплатных ведомостей и налоговых деклараций. Остановимся на основных критериях и ставках, учитываемых при расчете НДФЛ.

Резиденты и нерезиденты

Первоначально, необходимо определиться с налоговой резидентностью физического лица. Резиденты, люди, имеющие постоянную регистрацию в России, обязаны уплачивать налог с доходов по общей ставке, которая составляет 13%. Нерезиденты, те, кто не являются гражданами России и не проживают на ее территории, облагаются налогом по иной ставке, которая может варьироваться в зависимости от условий договора об избежании двойного налогообложения.

Разные ставки для разных видов дохода

Рассмотрим основные виды дохода и соответствующие ставки НДФЛ для резидентов РФ:

- Заработная плата и гонорары — 13%;

- Дивиденды — 13%;

- Проценты на вклады — 13%;

- Арендная плата — 13%;

- Капитальные вычеты — 13%;

- Лотерейные выигрыши — 35%.

Нерезиденты облагаются по своим специфическим ставкам, которые могут быть установлены в соответствии с условиями международных соглашений.

Учет факторов вычета

При расчете НДФЛ необходимо также учитывать различные факторы вычета, которые могут повлиять на конечную сумму налога. К ним относятся:

- Вычеты на детей;

- Вычет на обучение;

- Вычет на лечение;

- Профессиональные вычеты;

- Вычеты по ипотечным кредитам и другим видам жилищного кредитования.

Эти вычеты могут снизить общую сумму налога, которую необходимо уплатить.

Правильный расчет для соблюдения закона

Для правильного и точного расчета НДФЛ важно учитывать все вышеперечисленные факторы, особенности и условия. Установка правильной ставки и учет вычетов помогут соблюсти требования закона и избежать штрафных санкций.

Нюансы указания суммы оклада с учетом НДФЛ

Указывая сумму оклада на резюме или в переписке с работодателем, важно учитывать налог на доходы физических лиц (НДФЛ), который будет вычтен из этой суммы. В противном случае, вы можете подвергнуться дополнительным требованиям по налогообложению, что может негативно отразиться на вашей финансовой ситуации.

Ниже приведены некоторые важные нюансы, которые нужно учитывать при указании суммы оклада с учетом НДФЛ:

- Формат записи: Сумма оклада, указанная с учетом НДФЛ, должна быть отображена в чистом виде и без привязки к налогооблагаемой базе (кроме случаев, если работодатель явно просит указать оклад без вычета НДФЛ).

- Разница в расчете: Сумма, отображенная с учетом НДФЛ, будет отличаться от фактической суммы, начисляемой на счет работника. Например, при ставке НДФЛ в 13%, сумма оклада с вычетом НДФЛ будет на 13% ниже, чем фактическая сумма выплаты.

- Согласование с работодателем: Рекомендуется обсуждать с работодателем предполагаемую сумму оклада с учетом НДФЛ, прежде чем указывать ее в резюме или переписке. Это поможет избежать недоразумений и несоответствий между указанной суммой и фактической выплатой.

Итак, при указании суммы оклада с учетом НДФЛ важно быть внимательным и внимательно ознакомиться с требованиями работодателя. Общение и согласование с работодателем помогут избежать возможных проблем связанных с налогооблажением и обеспечить понимание между вами и работодателем относительно ожидаемой суммы выплаты.