Банковские карточки с образцами подписей и оттиска печати являются одним из основных средств идентификации клиента в банковской системе. Эти образцы устанавливаются клиентом при открытии банковского счета и используются для подтверждения его личности при проведении различных финансовых операций. Благодаря наличию образцов подписей и оттиска печати на карточке, банки могут обеспечить безопасность клиентских средств и предотвратить возможные случаи мошенничества.

Для чего нужна банковская карточка с образцами подписей и оттиска печати?

Основные причины использования банковской карточки с образцами подписей и оттиска печати:

- Идентификация клиента. Банковская карточка с образцами подписей и оттиска печати помогает банку удостовериться в личности клиента и его правомочности осуществлять финансовые операции. Карточка содержит информацию о клиенте, его подпись и оттиск печати, которые являются поверенными документами, удостоверяющими его личность.

- Авторизация финансовых операций. Банковская карточка с образцами подписей и оттиска печати позволяет клиенту подтверждать свое согласие на совершение финансовых операций, таких как переводы, платежи и получение денежных средств. Подпись и оттиск печати являются гарантом идентификации и подтверждения воли клиента.

- Защита от мошенничества. Банковская карточка с образцами подписей и оттиска печати помогает предотвратить возможные попытки мошенничества. Подпись и оттиск печати являются уникальными идентификаторами клиента, которые сложно подделать или скопировать. Это обеспечивает безопасность финансовых операций и защищает средства клиента.

- Удобство использования. Банковская карточка с образцами подписей и оттиска печати предоставляет клиенту удобство в использовании банковских услуг. Вместо каждый раз расписывания и оформления документов, клиент может просто предъявить карточку с подписью и оттиском печати, что экономит время и силы.

Банковская карточка с образцами подписей и оттиска печати является необходимым инструментом для осуществления финансовых операций и подтверждения личности в банковских учреждениях. Она обеспечивает идентификацию клиента, авторизацию операций, защиту от мошенничества и удобство использования банковских услуг. Важно сохранять и осмотрительно обращаться с карточкой, чтобы гарантировать ее эффективность и безопасность.

Что делать, если организация работает без печати?

1. Узнать причину отсутствия печати

Прежде чем предпринимать какие-либо действия, важно разобраться, почему ваша организация не использует печать. Возможно, это был выбор руководства или это связано с особенностями отрасли. Также возможно, что печать была утрачена или испорчена и не была заменена.

2. Проверить законодательство

Проверьте законодательство вашей страны или региона, чтобы узнать, требуется ли печать для осуществления юридически значимых действий. Некоторые документы, например, договоры или приказы, могут требовать наличия печати для их заключения или действительности.

3. Использовать электронные аналоги

Если печать не требуется согласно законодательству, вы можете использовать электронные аналоги вместо печати. Например, вместо печати документов вы можете использовать электронную подпись или цифровую печать, которые имеют юридическую силу.

4. Разработать внутренние процедуры

Если ваша организация работает без печати, важно разработать четкие внутренние процедуры, которые устанавливают правила и требования для подписи и утверждения документов. Например, вы можете использовать стандартизированные образцы подписей и оттисков печати для каждого руководителя или сотрудника, чтобы обеспечить идентификацию и авторизацию.

5. Консультироваться с юристом

Если вы не уверены, как поступить в случае отсутствия печати, рекомендуется проконсультироваться с юристом, специализирующемся в данной области. Юрист поможет вам разобраться в законодательстве и предложит наилучшие практики для вашей организации.

Безусловно, отсутствие печати может создавать некоторые сложности, однако с правильными подходом и документацией ваши бизнес-процессы могут продолжать свою работу без проблем.

Как подтвердить полномочия лиц

Подтверждение полномочий лиц важно для обеспечения безопасности в банковской сфере. Для этого используются различные методы и документы, такие как:

- Доверенность — официальный документ, в котором одно лицо (доверитель) передает свои полномочия другому лицу (доверенному лицу). Этот документ должен быть нотариально заверенным и содержать информацию о полномочиях, сроке действия и подписи сторон.

- Устав — внутренний документ юридического лица, который содержит информацию о полномочиях его участников. Устав должен быть зарегистрирован и официально утвержден в соответствующих органах.

- Протоколы — регулярно ведутся протоколы собраний органов управления юридического лица, которые содержат информацию о принятых решениях и полномочиях участников собрания.

- Удостоверение личности — документ, удостоверяющий личность лица и его полномочия. В банковской сфере часто требуется предъявление паспорта или иного удостоверения личности для подтверждения полномочий.

Дополнительные способы подтверждения полномочий лиц:

- Участие в банковских процедурах в присутствии всех заинтересованных сторон и их подписи на соответствующих документах.

- Проверка информации о лицах в реестрах или базах данных соответствующих органов.

- Запрос дополнительных документов или сведений с целью убедиться в полномочиях лица.

| Метод подтверждения | Преимущества | Недостатки |

|---|---|---|

| Доверенность |

|

|

| Устав |

|

|

| Протоколы |

|

|

| Удостоверение личности |

|

|

При подтверждении полномочий лиц важно соблюдать требования закона и организационные положения. Это позволяет избежать проблем и обеспечить законность и надежность в банковской сфере.

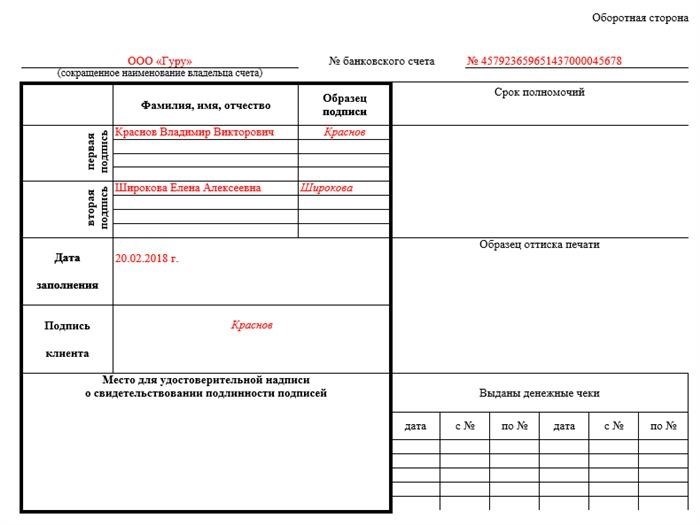

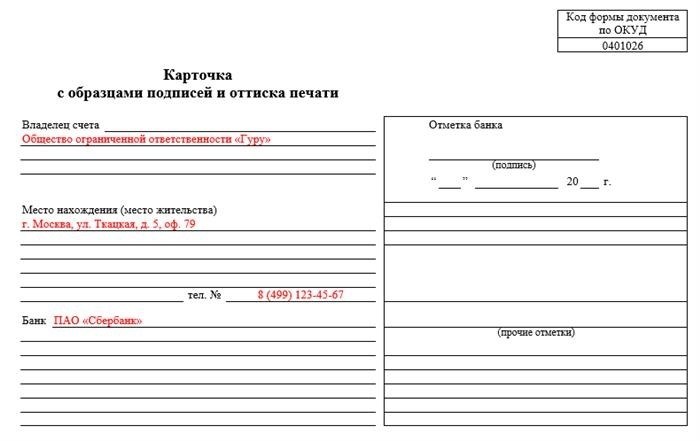

Карточка с образцами подписей и оттиска печати: пример заполнения

Пример заполнения карточки с образцами подписей и оттиска печати:

Наименование организации: Общество с ограниченной ответственностью «Пример»

ИНН: 1234567890

КПП: 987654321

Юридический адрес: г. Москва, ул. Примерная, д. 1, офис 101

Банковские реквизиты:

- Банк: АО «Примерный банк»

- Расчетный счет: 12345678901234567890

- Корреспондентский счет: 09876543210987654321

- БИК: 123456789

Руководитель:

| Должность | ФИО | Дата начала полномочий |

|---|---|---|

| Генеральный директор | Иванов Иван Иванович | 01.01.2022 |

Образцы подписей:

- Иванов И.И.

- И.И. Иванов

Образец оттиска печати:

(Изображение оттиска печати)

Карточка с образцами подписей и оттиска печати должна быть заполнена аккуратно и содержать достоверную информацию. Она может использоваться для подтверждения подписей и оттиска печати в случае необходимости. При изменении руководства или банковских реквизитов организации, карточка должна быть обновлена и перезаполнена.

Где хранится карточка?

Банк

В первую очередь, банк обязан предоставить клиенту безопасное место для хранения карточки, где доступ к ней ограничен и защищен от несанкционированного использования.

Банк может предоставить следующие варианты хранения карточки:

- Сейфовые ячейки: специальные ячейки в хранилище банка, в которых можно хранить ценные бумаги, карточки и другие ценности. Для доступа к ячейке требуется наличие ключа или с кодовым шифром, которые возможно получить только по запросу клиента. Это обеспечивает дополнительную защиту карточки от утери или кражи.

- Внутренние хранилища: банки могут также иметь внутренние хранилища, открытые только для сотрудников банка, где хранятся клиентские карточки в защищенном помещении. Вход в такое помещение обычно контролируется исключительно сотрудниками банка.

- Электронная система хранения: некоторые банки предлагают клиентам возможность хранить копии карточек в электронном виде на защищенных серверах банка. В случае необходимости, клиент может использовать электронную копию для совершения транзакций.

Клиент

Клиент также обязан выполнять определенные меры безопасности при хранении карточки.

Рекомендуется следовать следующим правилам:

- Храните карточку в безопасном месте: помещение для хранения карточек в доме должно быть надежно закрыто и недоступно для посторонних лиц.

- Не оставляйте карточку без присмотра: не оставляйте карточку без присмотра в местах, доступных другим людям.

- Не демонстрируйте информацию: не позволяйте другим лицам видеть вашу подпись или оттиск печати на карточке.

- В случае утери или кражи: немедленно сообщите об этом банку и укажите, что карточка может быть использована несанкционированно. Банк примет меры для блокировки карточки.

Клиент должен осознавать всю ответственность за сохранность и безопасность карточки, а также внимательно относиться к пояснениям банка относительно процедур хранения карточек.

Для чего нужна карточка?

1. Удобство использования

- Карточка позволяет безопасно и удобно хранить и перемещать средства;

- Карточка является компактным и легким способом осуществления платежей;

- У карточки нет ограничений в использовании – ее можно использовать для снятия наличных, оплаты товаров и услуг, онлайн-покупок и т.д.;

- Карточку можно использовать в любой точке мира, где принимаются банковские карты.

2. Безопасность операций

Одним из главных преимуществ карточки является высокий уровень безопасности операций.

Безопасность финансовых операций обеспечивается:

- Необходимостью ввода пин-кода при снятии наличных или осуществлении платежей;

- Присутствием дополнительных защитных элементов, таких как чип и магнитная полоска;

- Возможностью быстро заблокировать карточку в случае утери или кражи.

3. Учет и контроль расходов

Карточка позволяет вести учет и контроль расходов, что является важным аспектом финансового планирования.

| Преимущества учета и контроля расходов: |

|---|

| Легкость отслеживания трат через выписки и интернет-банкинг; |

| Возможность установки лимитов на расходы; |

| Удобство ведения бухгалтерии. |

4. Удобство для путешествий

Банковская карточка становится незаменимым спутником во время путешествий.

Преимущества карточки во время путешествий:

- Возможность снятия наличных в любой валюте по актуальному курсу;

- Возможность оплаты товаров и услуг картой в любой точке мира без необходимости менять валюту;

- Защита от кражи денежных средств – в случае утери карточки, средства остаются в безопасности.

Карточка – это удобный и безопасный способ управления персональными финансами, позволяющий осуществлять операции в любой точке мира и вести учет расходов. Она становится незаменимым инструментом для путешествий и бытовых нужд, а также помогает обеспечить безопасность и контроль при осуществлении финансовых операций.

Один р/с – одна карточка?

Ответ довольно прост: да, возможно иметь на один р/с несколько банковских карт. Это стало возможным благодаря техническому прогрессу, который позволяет выпускать и связывать несколько карт с одним расчетным счетом.

Преимущества нескольких карт на один платежный счет:

- Контроль расходов: каждая карта может быть предназначена для определенных категорий расходов или членов семьи, что позволяет удобно отслеживать и контролировать свои финансы.

- Удобство и доступность: наличие нескольких карт облегчает проведение платежей, особенно в случае, если одна из карт временно недоступна, например, в связи с блокировкой или утерей.

- Конфиденциальность: использование отдельной карты для определенных покупок помогает сохранить конфиденциальность финансовых данных, так как при таких операциях не требуется предоставлять номер расчетного счета.

Ограничения на количество карт:

Ограничения на количество карт на один расчетный счет зависят от политики конкретного банка. Некоторые банки могут ограничивать количество карт для одного клиента, чтобы предотвратить возможность мошенничества или несанкционированных операций.

| Банк | Ограничение на количество карт |

|---|---|

| Банк А | Не более 3 карт |

| Банк Б | Не более 5 карт |

| Банк В | Не более 2 карт |

Обратите внимание: перед тем, как оформить несколько карт на один расчетный счет, обязательно ознакомьтесь с правилами и ограничениями, установленными вашим банком.

Как получить несколько карт на один расчетный счет?

- Свяжитесь с банком, в котором вы открывали расчетный счет, и узнайте, возможно ли получить несколько карт на этот платежный счет.

- Если банк разрешает выпуск нескольких карт, заполните заявку на каждую карту с указанием необходимых данных и функций, которые вы хотели бы получить для каждой из них.

- Следуйте указаниям и инструкциям банка по получению и активации карт.

Таким образом, один расчетный счет может быть связан с несколькими банковскими картами, что облегчает управление финансами и улучшает доступность платежных операций.

Как заверить подлинность подписей и печати

1. Соблюдение правил оформления подписей и оттиска печати

Самый первый шаг для обеспечения подлинности подписей и печати — это строгое соблюдение правил и требований, установленных законодательством. Подпись должна быть оформлена четко, разборчиво и без сокращений. Оттиск печати должен быть качественным и точным, с понятно видимым изображением.

2. Нотариальное заверение

Для подтверждения подлинности подписей и печати важно обратиться к нотариусу. Нотариальное заверение гарантирует юридическую значимость документов и подтверждает их подлинность. Нотариус производит копию подписей и печати, а также выдает специальное свидетельство об оригинале.

3. Сравнение подписей и оттиска печати с образцами

Для установления подлинности подписей и печати можно осуществить их сравнение с образцами, которые хранятся в базе данных или архиве организации. Это позволяет выявить любые изменения или отклонения от оригинала.

4. Использование технических средств проверки

Современные технические средства позволяют более точно и надежно проверить подлинность подписей и печати. Например, существуют специальные программы и устройства для сравнения образцов подписей, а также специальные сканеры для проверки оттиска печати.

5. Свидетельские показания

В случае споров или сомнений в подлинности подписей и печати, можно обратиться к свидетелям. Свидетельские показания могут служить дополнительным доказательством подлинности подписей и печати, особенно если свидетели являются независимыми и объективными сторонами.

Кто заполняет карточку

Ниже представлены основные участники, которые могут заполнять банковскую карточку:

1. Клиент

Первоначально клиент заполняет персональные данные в анкете, после чего эти данные вводятся в систему банка. Клиент также может быть ответственен за подписание карточки и оставление оттиска печати своей организации, если таковая имеется.

2. Банковский сотрудник

Сотрудник банка, который занимается оформлением карточек, может заполнять необходимые данные на основе полученной анкеты клиента. Он вносит информацию о клиенте в банковскую систему, проверяет правильность заполнения и осуществляет подписание карточки. Также сотрудник банка осуществляет оттиск печати банка, чтобы подтвердить подлинность карточки.

3. Менеджер по продажам

Менеджер по продажам может заполнять карточку по указанию клиента или сотрудника банка. Он может предоставить клиенту необходимые инструкции относительно заполнения дополнительных полей или оформления оттиска печати. Менеджер по продажам также отвечает за проверку правильности заполнения прежде чем карточка будет отправлена на финальное оформление в банк.

Все участники занимаются заполнением карточки с целью создания достоверной и правильной информации. Они следят за тем, чтобы данные были четко указаны, подписи и оттиск печати были правильно сделаны. От правильного заполнения карточки зависит успешное оформление банковской карточки и ее дальнейшее использование клиентом.

Зачем необходима карточка

1. Удобство и безопасность платежей

Банковская карточка позволяет совершать платежи в любое удобное время и место. Нет необходимости носить с собой наличные деньги или рассчитываться чеком. Кроме того, карточка обеспечивает защиту от мошенничества, так как при потере или краже ее можно заблокировать и предотвратить несанкционированные операции.

2. Контроль финансов

С помощью банковской карточки можно легко отслеживать свои расходы и доходы. Большинство банков предоставляют возможность мониторинга баланса и истории транзакций онлайн. Это помогает планировать бюджет, контролировать расходы и эффективно управлять своими финансами.

3. Доступ к дополнительным услугам

Помимо основной функции – осуществление платежей, банковская карточка может предоставлять доступ к различным дополнительным услугам. Например, некоторые банки предлагают кэшбэк или бонусные программы, которые позволяют получать дополнительные бонусы за использование карточки. Кроме того, лимит кредитной карты может стать дополнительным финансовым резервом в случае нехватки средств.

4. Международные платежи и путешествия

Банковская карточка предоставляет возможность совершать платежи за рубежом в локальной валюте без необходимости обмена валюты. Это удобно для путешественников, так как позволяет избежать комиссий и потерь при обмене денег. Кроме того, некоторые карточки предоставляют дополнительные услуги для путешествий, такие как страхование и бронирование отелей.

Банковская карточка – это не просто пластиковая карточка, она предоставляет множество преимуществ и удобств. Она становится все более востребованной и необходимой в современном мире. Поэтому, сделайте правильный выбор и получите свою карточку прямо сейчас!

Обязательность на карточке оттиска печати

Оттиск печати может быть использован, как один из способов верификации подлинности владельца карточки. Это связано с тем, что печать является уникальным идентификатором, отличным от подписи владельца. Поэтому банк может проверить подлинность карточки, сравнивая оттиск печати с оригиналом, предоставленным клиентом.

Обязательность наличия оттиска печати на карточке может быть закреплена как внутренними стандартами банка, так и нормативными актами регуляторов банковской системы. Законодательство может требовать, чтобы банки предоставляли карточки с оттиском печати своим клиентам. Это обеспечивает дополнительный уровень защиты от потенциального мошенничества и несанкционированного использования карточки.

Внедрение технологий, таких как электронная подпись и биометрия, может снизить зависимость от использования оттиска печати. Тем не менее, на данный момент оттиск печати остается важным элементом банковских карточек и подтверждает их подлинность.

Как и подпись, оттиск печати остается уникальным идентификатором владельца карточки. Вместе с тем, такой вид идентификации требует более сложного и технически оснащенного процесса, чем, например, проверка подписи. Именно поэтому использование оттиска печати может быть обязательным при оформлении банковской карточки и может играть важную роль в безопасности финансовых операций.