50-й налоговый период является ключевым элементом декларации по УСН при закрытии ИП. В этом периоде налогоплательщик должен представить свои финансовые отчеты и расплатиться с государством. Точное составление декларации и грамотное расчеты налоговых обязательств позволяют избежать потенциальных проблем и неустойчивого закрытия предпринимательской деятельности.

Как определить последний налоговый период для налогоплательщика?

1. Проверьте предыдущие налоговые декларации

Первым шагом является анализ предыдущих налоговых деклараций, которые вы подавали. Отметьте последний налоговый период, указанный в каждой декларации. Это поможет вам определить, какой налоговый период будет следующим после последнего указанного.

2. Узнайте правила местного налогообложения

В зависимости от вашего местоположения, могут быть различные правила и сроки подачи налоговой декларации. Обратитесь к местным налоговым органам или к специалисту по налогам, чтобы узнать актуальные правила для вашего региона.

3. Используйте календарь налоговых платежей

Некоторые страны и регионы имеют календарь налоговых платежей, который указывает даты и сроки подачи налоговых деклараций для разных категорий налогоплательщиков. Ознакомьтесь с данным календарем, чтобы определить последний налоговый период для вашей декларации.

4. Проконсультируйтесь с налоговым консультантом

Если у вас остались сомнения или сложности в определении последнего налогового периода, рекомендуется обратиться к налоговому консультанту. Он поможет вам разобраться с правилами и требованиями налогообложения и подскажет актуальный налоговый период для вашей декларации.

Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

При ликвидации или реорганизации налогоплательщика налоговые обязанности возлагаются на различные стороны в зависимости от формы реорганизации или ликвидации и вида налога. Рассмотрим, кто может исполнять эти обязанности.

1. Физическое лицо

При ликвидации или реорганизации индивидуального предпринимателя (ИП) или физического лица, занимающегося частной практикой, налоговые обязанности возлагаются на самого налогоплательщика. Физическое лицо должно соблюдать все требования и выполнять все процедуры по уплате налогов, включая подачу декларации и оплату соответствующих сумм.

2. Юридическое лицо

При ликвидации или реорганизации предприятия, компании или организации, налоговые обязанности возлагаются на само юридическое лицо. Оно должно соблюдать все требования налогового законодательства, включая подачу деклараций и уплату налоговых сумм в установленные сроки.

3. Представительные органы

В некоторых случаях налоговые обязанности при ликвидации или реорганизации налогоплательщика могут возлагаться на представительные органы, такие как управляющие компании, доверительные управляющие или ликвидационная комиссия. Эти организации выполняют функции по уплате налогов от имени ликвидируемого или реорганизуемого налогоплательщика.

4. Создание юридического лица-преемника

В некоторых случаях при реорганизации, включая преобразование или слияние, может быть создано новое юридическое лицо-преемник. В этом случае налоговые обязанности налегают на новое юридическое лицо, которое становится налогоплательщиком.

Важно отметить, что в каждом конкретном случае ликвидации или реорганизации налогоплательщика действуют различные правила и процедуры, которые должны быть соблюдены для исполнения налоговых обязанностей. Поэтому рекомендуется обратиться за консультацией к профессионалам в области налогового права или бухгалтерии, чтобы правильно исполнить все обязанности по уплате налогов.

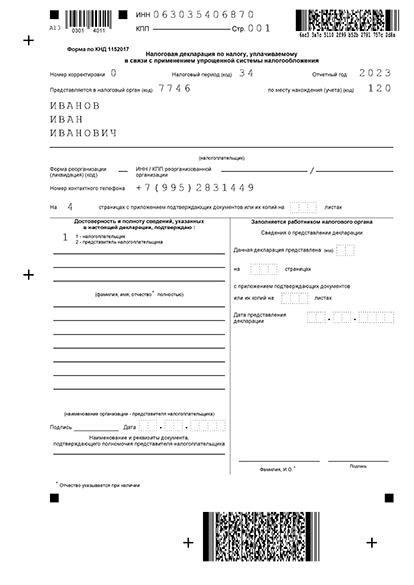

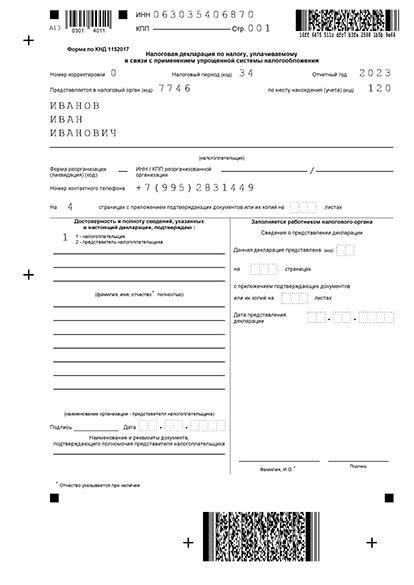

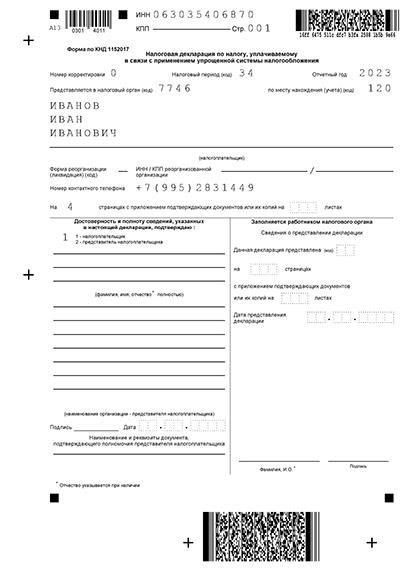

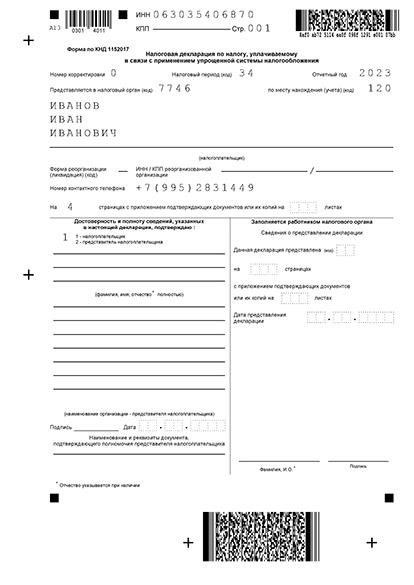

Получить готовую декларацию УСН онлайн

Теперь есть возможность получить готовую декларацию УСН онлайн. Это удобный и быстрый способ, который позволяет сэкономить время и силы на самостоятельном заполнении документа. Главное – найти надежный и проверенный сервис, который предлагает услуги по заполнению и предоставлению готовой декларации.

Преимущества получения готовой декларации УСН онлайн:

- Экономия времени: Вам больше не придется тратить драгоценные часы на заполнение декларации. Готовая декларация будет предоставлена вам в кратчайшие сроки.

- Минимизация ошибок: При заполнении декларации возможны разные ошибки, которые могут привести к негативным последствиям. Получение готовой декларации онлайн снижает риск возникновения ошибок, так как весь процесс осуществляется профессионалами, знакомыми со всеми законодательными требованиями.

- Удобство и доступность: Заказ готовой декларации УСН можно оформить в любой удобный для вас момент, не выходя из дома или офиса.

- Конфиденциальность: Сервисы, предоставляющие готовую декларацию, гарантируют конфиденциальность предоставляемых ими данных. Ваши личные и финансовые данные будут надежно защищены.

Как получить готовую декларацию УСН онлайн?

- Выберите сервис, который предлагает услуги по составлению декларации УСН.

- Заполните все необходимые поля в форме заказа. Обязательно укажите все требуемые сведения о вашей деятельности и доходах.

- Оплатите услугу по заполнению декларации.

- Дождитесь получения готовой декларации по указанному вами контактному адресу (электронной почте, мессенджеру и т. д.).

- Проверьте полученную декларацию на корректность и актуальность данных.

- Подпишите декларацию и отправьте ее в налоговую службу.

Таким образом, получение готовой декларации УСН онлайн – это удобный, быстрый и безопасный способ предоставить налоговую декларацию. Этот вариант особенно полезен для тех, кто хочет избежать лишних хлопот и ошибок при заполнении декларации.

Рассчитаем страховые взносы «за себя»

Когда вы являетесь индивидуальным предпринимателем, вам нужно самостоятельно рассчитывать и уплачивать страховые взносы на себя. В этом материале мы рассмотрим процесс расчета страховых взносов «за себя» и обсудим основные моменты, которые необходимо учесть.

Основы расчета

Страховые взносы – это обязательные платежи, которые индивидуальный предприниматель должен уплачивать в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования.

Рассчитываются страховые взносы от дохода, который индивидуальный предприниматель получил в результате своей предпринимательской деятельности.

Как рассчитать страховые взносы

- Вычислите доход, который вы получили в течение расчетного периода.

- Определите базу для начисления страховых взносов, вычтя из дохода расходы, связанные с осуществлением предпринимательской деятельности.

- Примените тарифные ставки к базе для каждого вида страховых взносов.

- Суммируйте полученные результаты и получите общую сумму страховых взносов, которую нужно уплатить.

Особенности расчета страховых взносов

- Расчет страховых взносов производится ежеквартально.

- Страховые взносы в Пенсионный фонд и Фонд социального страхования рассчитываются по-разному, в зависимости от вида деятельности.

- Для определения базы для начисления страховых взносов необходимо включить все доходы, полученные от предпринимательской деятельности, включая доходы от продажи товаров или услуг, доходы от аренды, авторские вознаграждения и др.

Контроль и отчетность

Следует помнить, что расчет и уплата страховых взносов – это ответственность индивидуального предпринимателя. Необходимо вести учет всех доходов и расходов, связанных с предпринимательской деятельностью, чтобы правильно рассчитывать страховые взносы.

Также необходимо своевременно представлять отчетность в соответствующие органы, чтобы избежать штрафов и проблем с налоговыми органами.

| Вид страховых взносов | Тарифная ставка |

|---|---|

| Страховые взносы в Пенсионный фонд | 22% |

| Страховые взносы в Фонд социального страхования | 2.9% |

| Страховые взносы в Федеральный фонд обязательного медицинского страхования | 5.1% |

Расчет и уплата страховых взносов – это важная часть работы индивидуального предпринимателя. Правильный расчет поможет избежать проблем с налоговыми органами и обеспечить защиту вашего будущего.

Как заполнить декларацию на разных объектах УСН

Декларация по упрощенной системе налогообложения (УСН) заполняется каждый налоговый период и включает в себя информацию о доходах, расходах и налоговых обязательствах плательщика. В случае наличия различных объектов налогообложения, заполнение декларации может варьироваться в зависимости от типа деятельности. В данной статье рассмотрим особенности заполнения декларации на разных объектах УСН.

1. Декларация на объекте «Торговля»

Таблица 1. Информация о доходах и расходах:

| Наименование | Ставка налога | Сумма дохода | Сумма расхода |

|---|---|---|---|

| Товары | 6% | 100 000 руб. | 50 000 руб. |

| Услуги | 6% | 20 000 руб. | 10 000 руб. |

Заполнение декларации:

- В разделе «Доходы» указывается сумма доходов от реализации товаров и услуг по ставке налога 6%.

- В разделе «Расходы» указывается сумма расходов, связанных с деятельностью, например, закупкой товаров или оплатой услуг.

- Сумма налога рассчитывается как разность между доходами и расходами, умноженная на ставку налога.

2. Декларация на объекте «Услуги»

Пример заполнения декларации:

Условия:

- Ставка налога — 15%;

- Доход от услуг — 200 000 руб.;

- Расходы связанные с оказанием услуг — 50 000 руб.

Заполнение декларации:

- В разделе «Доходы» указывается сумма доходов от оказания услуг по ставке налога 15%.

- В разделе «Расходы» указывается сумма расходов, связанных с оказанием услуг.

- Сумма налога рассчитывается как разность между доходами и расходами, умноженная на ставку налога.

3. Декларация на объекте «Производство»

Пример заполнения декларации:

Условия:

- Ставка налога — 6%;

- Доход от реализации продукции — 500 000 руб.;

- Расходы связанные с производством — 300 000 руб.

Заполнение декларации:

- В разделе «Доходы» указывается сумма доходов от реализации продукции по ставке налога 6%.

- В разделе «Расходы» указывается сумма расходов, связанных с производством.

- Сумма налога рассчитывается как разность между доходами и расходами, умноженная на ставку налога.

Общие рекомендации по заполнению декларации:

- Внимательно проверьте правильность заполнения всех сумм, ставок налога и наименования объекта налогообложения.

- При необходимости, проконсультируйтесь с налоговым консультантом или специалистом в области бухгалтерии для правильного расчета налога.

Заполнять декларацию по УСН на разных объектах налогообложения необходимо внимательно, учитывая особенности каждого объекта и правила заполнения декларации. Обратитесь к специалистам в случае возникновения вопросов или неуверенности в правильности заполнения.

Заплатите «упрощённый» налог

Упрощенная система налогообложения (УСН) это специальный налоговый режим, который применяется к индивидуальным предпринимателям и небольшим компаниям. УСН позволяет значительно упростить процесс уплаты налогов и сэкономить время и ресурсы.

В отличие от обычной системы налогообложения, УСН не требует формирования сложных отчетов и деклараций. Вместо этого, налоговая база определяется на основе выручки и коэффициента, который зависит от вида деятельности.

Преимущества УСН:

- Упрощенное оформление и учет

- Снижение налоговых обязательств

- Отсутствие необходимости ведения сложной бухгалтерии

- Удобство и экономия времени

- Контроль со стороны налоговых органов проще и более отчетливо

Как рассчитать «упрощённый» налог?

Для расчета налоговой базы по УСН необходимо взять выручку и умножить на соответствующий коэффициент, который зависит от вида деятельности. Полученная сумма будет являться основой для расчета налога. Также необходимо учесть размер фиксированных ставок налога, которые определяются законодательством.

| Вид деятельности | Коэффициент |

|---|---|

| Розничная торговля | 6% |

| Услуги | 6% |

| Производство | 15% |

Как платить «упрощённый» налог?

Налог по УСН можно оплачивать ежемесячно или квартально, в зависимости от выбранного налогоплательщиком варианта. При этом необходимо представлять налоговую декларацию в налоговый орган в срок, установленный законодательством.

«Упрощённый» налог является удобной и выгодной системой для индивидуальных предпринимателей и малых компаний. Он позволяет сократить время и ресурсы, затрачиваемые на уплату налогов, и сфокусироваться на развитии бизнеса. Заплатите «упрощённый» налог и ощутите все его преимущества уже сейчас».

Порядок заполнения декларации правопреемником при реорганизации юридического лица

При реорганизации юридического лица и последующем передаче его прав и обязанностей другому юридическому лицу, правопреемнику необходимо заполнить и подать декларацию в налоговый орган. Данная процедура включает несколько этапов и следующий порядок заполнения декларации:

1. Определение правопреемника

Первым шагом является определение лица, которое будет являться правопреемником, то есть продолжит деятельность реорганизуемого юридического лица.

2. Получение свидетельства о государственной регистрации правопреемника

Правопреемнику необходимо получить свидетельство о государственной регистрации в качестве юридического лица. Это документ, подтверждающий факт регистрации новой компании.

3. Сбор и подготовка необходимых документов

Правопреемнику следует собрать все необходимые документы, которые позволят правильно заполнить декларацию. К таким документам могут относиться:

- Учредительные документы;

- Документы, подтверждающие факт реорганизации;

- Бухгалтерская отчетность реорганизуемого юридического лица;

- Договоры и соглашения, касающиеся передачи прав и обязанностей.

4. Заполнение декларации

Следующим шагом является заполнение самой декларации. В декларации правопреемник должен указать все необходимые сведения о реорганизуемом юридическом лице и о себе в качестве правопреемника. Важно указать все данные точно и надежно.

5. Подписание и подача декларации

После заполнения декларации, правопреемник должен подписать ее и предоставить в налоговый орган в установленный срок. Обычно срок подачи декларации составляет 30 дней с момента получения свидетельства о государственной регистрации правопреемника.

Важно помнить о соблюдении всех требований законодательства и актуальных налоговых правил при заполнении декларации. Несоблюдение этих правил может привести к негативным последствиям и наложению штрафов со стороны налоговых органов.

Как сохранить право на компенсацию взносов

В определенных случаях, предусмотренных законодательством, субъекты малого и среднего предпринимательства могут воспользоваться правом на компенсацию взносов, уплаченных в бюджет, если они прекратили осуществление предпринимательской деятельности. Однако, чтобы сохранить это право, необходимо соблюдать определенные требования и условия.

Проверить свою квалификацию:

- Определитесь, являетесь ли вы субъектом малого и среднего предпринимательства, так как данные компенсации доступны только этим категориям предпринимателей.

- Узнайте, выполните ли вы условия, установленные законодательством, для получения компенсации взносов. Например, вступление в определенные ассоциации или участие в программах поддержки предпринимателей.

Сохранить нужные документы:

- Возобновите и ведите учет документов, связанных с вашей предпринимательской деятельностью, включая документы, подтверждающие уплату взносов в бюджет.

- Храните все договоры, акты и квитанции, связанные с вашей предпринимательской деятельностью, в течение необходимого срока согласно законодательству.

Прекратить свою деятельность правильно:

- Убедитесь, что вы своевременно и правильно подаете декларацию по УСН или иной налоговый отчет после прекращения деятельности.

Помните, что чтобы сохранить право на компенсацию взносов, необходимо соблюдать все требования и условия, установленные законодательством. Следуйте правилам, ведите учет документов и действуйте согласно закону. Только так вы сможете защитить свои права и получить компенсацию, если это применимо в вашем случае.

Разберём заполнение декларации на примере

Шаг 1: Подготовка необходимых документов

Перед заполнением декларации необходимо подготовить все необходимые документы, включая:

- Выписки из банка о доходах;

- Договоры и счета за предоставленные услуги;

- Сведения о собственности и недвижимости;

- Иные документы, связанные с доходами и расходами.

Шаг 2: Заполнение граф декларации

При заполнении декларации, следует обратить внимание на следующие графы:

Графа 1 «Общая информация»:

В данной графе следует указать информацию о налогоплательщике, его ИНН, форму и систему налогообложения.

Графа 2 «Доходы»:

В этой графе указываются все доходы, полученные налогоплательщиком за налоговый период. Здесь необходимо указать все источники доходов, включая зарплату, доходы от предпринимательской деятельности, сдачу недвижимости в аренду и др.

Графа 3 «Расходы»:

В графе «Расходы» перечисляются все расходы, понесенные налогоплательщиком. К ним относятся расходы на приобретение товаров, оплата услуг, налоги и сборы, амортизация и прочие расходы.

Графа 4 «Вычеты»:

Здесь необходимо указать все вычеты, на которые имеет право налогоплательщик. К ним относятся налоговые вычеты на детей, обучение, медицинские расходы и прочие вычеты.

Графа 5 «Налоги к уплате»:

В этой графе указывается итоговая сумма налогов, которую необходимо уплатить в соответствии с полученным доходом и применяемой налоговой ставкой.

Шаг 3: Проверка и подписание декларации

После заполнения граф декларации следует внимательно проверить все данные на правильность и полноту. Затем декларацию необходимо подписать и отправить в налоговую службу.

Заполнение декларации может быть сложным процессом, требующим знания налогового законодательства и правил. Если у вас возникли вопросы или затруднения, рекомендуется обратиться к специалисту, который окажет консультацию и поможет с правильным заполнением декларации.

Что будет, если не сдать заключительную декларацию по УСН?

Несвоевременная подача заключительной декларации по упрощенной системе налогообложения (УСН) при закрытии индивидуального предпринимателя (ИП) может повлечь за собой негативные последствия и штрафы. Важно соблюдать законодательные требования и сдачу декларации в срок.

Последствия несдачи заключительной декларации:

-

Штрафы: Налоговый кодекс предусматривает штрафы для ИП, которые не сдали заключительную декларацию. Размер штрафа может составлять от 5% до 30% от суммы налогового платежа.

-

Долг перед государством: Несдача заключительной декларации может привести к возникновению долга перед государством, так как налоговые обязательства не были исполнены. Это может негативно сказаться на финансовом положении ИП.

-

Потеря доверия: Несоблюдение налогового законодательства и невыполнение обязательств перед государством может привести к потере доверия со стороны органов власти и клиентов. Это может негативно сказаться на репутации и дальнейшей работе ИП.

Как предотвратить штрафы и проблемы?

-

Внимательность и организация: Важно внимательно следить за сроками подачи декларации и организовывать свою работу таким образом, чтобы успеть ее сдать вовремя.

-

Профессиональная помощь: Если у ИП возникают сложности с составлением и сдачей заключительной декларации, рекомендуется обратиться за помощью к профессиональному бухгалтеру или юристу, специализирующемуся на налоговом праве.

-

Использование электронных сервисов: Для упрощения процесса сдачи декларации можно воспользоваться электронными сервисами, предоставляемыми налоговыми органами. Это позволит сэкономить время и уменьшить риск ошибок при заполнении документов.

В целом, несдача заключительной декларации по УСН при закрытии ИП может иметь неблагоприятные последствия, такие как штрафы, долг перед государством и потерю доверия со стороны органов власти и клиентов. Чтобы избежать проблем, рекомендуется соблюдать сроки подачи декларации, обращаться за профессиональной помощью и использовать электронные сервисы для упрощения процесса. Это поможет ИП избежать негативных последствий и сохранить свою репутацию.

Когда платить страховые взносы при закрытии ИП

При закрытии индивидуального предпринимательства необходимо учесть, что после прекращения предпринимательской деятельности могут возникнуть обязанности по уплате страховых взносов. Основные моменты, на которые следует обратить внимание:

1. Страховые взносы могут быть начислены на период до закрытия ИП

При закрытии ИП можно столкнуться с ситуацией, когда страховые взносы будут начислены на период до закрытия предпринимательской деятельности. Это связано с тем, что уплата страховых взносов проводится по календарному принципу, и налоговый период может охватывать не только текущий период, но и предыдущие месяцы.

2. Налоговый период 50 в декларации При закрытии ИП

При закрытии ИП в декларации по упрощенной системе налогообложения (УСН) применяется налоговый период 50. Это означает, что налоговый период будет состоять из 50 месяцев (за исключением случаев, когда было прекращено предпринимательство менее чем за 50 месяцев).

3. Налоговый период начинается с момента регистрации ИП

Налоговый период 50 начинается с момента регистрации индивидуального предпринимателя. Это означает, что при закрытии ИП необходимо учесть все месяцы, с момента начала предпринимательской деятельности до месяца закрытия.

4. Расчет страховых взносов при закрытии ИП

Расчет страховых взносов при закрытии индивидуального предпринимателя производится исходя из доходов, полученных за налоговый период 50. Сумма страховых взносов зависит от применяемой системы налогообложения и выплачивается в соответствии с установленными законодательством сроками.

5. Обязанности по уплате страховых взносов при закрытии ИП

Уплата страховых взносов при закрытии ИП является обязательной и налагается на индивидуального предпринимателя. В случае невыполнения этой обязанности, предприниматель может быть привлечен к административной или уголовной ответственности в соответствии с действующим законодательством.

Какой срок сдачи отчетности при закрытии ИП на упрощенке

При закрытии индивидуального предпринимателя (ИП) на упрощенной системе налогообложения (УСН) необходимо сдать отчетность в налоговые органы. Данный процесс требует выполнения определенных сроков, которые регламентируются законодательством.

Согласно статье 92 ТК РФ, предприниматели, использующие УСН, обязаны представить налоговую декларацию о доходах вместе с отчетностью за последний налоговый период. Этот налоговый период зависит от выбранного ИП длительного периода. В случае, если предприниматель решил закрыть свое ИП, налоговым периодом является календарный год, в течение которого ИП осуществлял деятельность.

ИП на УСН обязан представить налоговую декларацию и отчетность в налоговый орган не позднее 30 апреля следующего налогового года. Информация о доходах и расходах, а также о налоговых обязательствах должна быть подтверждена соответствующими документами и предоставлена налоговой службе в срок.

Итог

Таким образом, при закрытии ИП на УСН необходимо соблюдать сроки сдачи отчетности. Предприниматель должен представить налоговую декларацию о доходах и отчетность за последний налоговый период не позднее 30 апреля следующего налогового года. Расторжение ИП требует ответственного подхода к оформлению документов и своевременной сдачи отчетности, чтобы избежать штрафов и проблем с налоговыми органами.