Налог на доходы физических лиц (НДФЛ) – один из наиболее широко распространенных налогов в России. Он облагает доходы, полученные физическими лицами как внутри страны, так и за ее пределами. Уплата НДФЛ осуществляется по определенному порядку и в установленные сроки. В данной статье рассмотрим основные моменты, касающиеся уплаты налога НДФЛ, а также дадим рекомендации, которые помогут вовремя выполнить все необходимые обязательства.

Общее правило уплаты НДФЛ

Общие положения

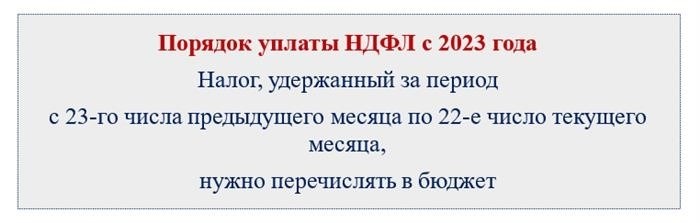

Общее правило уплаты НДФЛ заключается в следующем:

- НДФЛ уплачивается в бюджет доходов государства.

- Уплата НДФЛ осуществляется налоговым агентом или физическим лицом самостоятельно, если оно является самостоятельным налогоплательщиком.

- НДФЛ уплачивается в течение определенного срока с момента получения дохода.

Основным налоговым агентом, уплачивающим НДФЛ, является работодатель, который обязан удерживать этот налог из заработной платы своих сотрудников. В случае, если налогоплательщик является физическим лицом, не связанным с трудовыми отношениями, он самостоятельно уплачивает НДФЛ, представляя соответствующую декларацию.

Сроки уплаты НДФЛ

Сроки уплаты НДФЛ могут варьироваться в зависимости от типа дохода и специфики налогоплательщика. В основном, уплата НДФЛ производится в следующем порядке:

- Заработная плата: НДФЛ уплачивается ежемесячно до 15-го числа месяца, следующего за расчетным периодом.

- Дивиденды: НДФЛ удерживается и уплачивается непосредственно компанией, выплачивающей дивиденды, в день выплаты дивидендов.

- Проценты по вкладам: НДФЛ удерживается и уплачивается банком, выплачивающим проценты, в момент их начисления.

- Проценты по облигациям: НДФЛ удерживается и уплачивается эмитентом облигаций, в день выплаты процентов.

Важно отметить, что срок уплаты НДФЛ может быть изменен в соответствии с законодательством. Поэтому рекомендуется всегда проверять актуальные сроки уплаты во избежание задержки или штрафов.

Общее правило уплаты НДФЛ заключается в том, что налог уплачивается в бюджет доходов государства на основе удержания или самостоятельной инициативы налогоплательщика. Сроки уплаты зависят от типа дохода и налогового статуса налогоплательщика. Соблюдение этих правил поможет избежать проблем с налоговой системой и предотвратить возможные штрафы.

НДФЛ отдельными платежками: подсказки от ФНС

При уплате налога на доходы физических лиц (НДФЛ) есть возможность делать отдельные платежки. В этом случае налогоплательщик самостоятельно рассчитывает и перечисляет необходимую сумму в ФНС. Однако, перед таким решением нужно учесть несколько важных моментов, чтобы избежать проблем с налоговой службой.

Преимущества оплаты НДФЛ отдельными платежками

- Гибкость: возможность выбора удобного срока и способа уплаты налога;

- Меньшие затраты: отсутствие комиссий за перевод денег через банк;

- Быстрая обработка: сведения о платеже поступают прямо в ФНС без задержек и посредников;

- Простота: нет необходимости заполнять большое количество документов.

Какие доходы можно уплачивать отдельными платежками

Согласно законодательству, налог на доходы физических лиц можно уплачивать отдельными платежками для следующих видов доходов:

- Заработная плата (включая вознаграждение по гражданско-правовым договорам);

- Дивиденды;

- Проценты по вкладам и долговым обязательствам;

- Доходы от продажи имущества;

- Другие доходы, подлежащие обложению НДФЛ.

Как рассчитывать сумму НДФЛ и заполнять платежку

Для расчета суммы налога на доходы физических лиц отдельными платежками необходимо узнать свой налоговый коэффициент и применить его к доходу. Затем следует заполнить специальную платежку с указанием суммы налога и оснований налогового платежа.

Сроки уплаты НДФЛ

Сроки уплаты НДФЛ отдельными платежками устанавливаются в соответствии с законодательством и могут быть различными в зависимости от вида дохода. Например, для заработной платы срок уплаты – до 15 числа месяца, следующего за отчетным. Для дивидендов срок установлен в 30 дней с момента начисления дохода.

| Вид дохода | Срок уплаты НДФЛ |

|---|---|

| Заработная плата | До 15 числа месяца, следующего за отчетным |

| Дивиденды | В течение 30 дней с момента начисления дохода |

В целом, уплата налога на доходы физических лиц отдельными платежками – достаточно удобный и гибкий способ осуществления налоговых платежей. Однако, необходимо следить за соблюдением сроков и правил расчета, чтобы избежать штрафов и проблем с налоговой службой.

НДФЛ в единой платежке: рекомендации контролеров

Налог на доходы физических лиц (НДФЛ) обязательно перечисляется в бюджет страны, и для упрощения процесса уплаты налога была введена единая платежная ведомость. Контролеры, занимающиеся проверкой налогообложения, имеют ряд рекомендаций для плательщиков НДФЛ при осуществлении этой процедуры.

1. Внимательно заполняйте все необходимые поля

При заполнении единой платежной ведомости для уплаты НДФЛ важно не упустить ни одного поля. Все данные должны быть введены точно и без ошибок. Обратите внимание на правильность указания суммы налога и персональных данных плательщика.

2. Укажите правильный код статьи дохода

В единой платежной ведомости необходимо указать код статьи дохода, по которой налог был начислен. Контролеры рекомендуют плательщикам тщательно проверить правильность указания этого кода, чтобы избежать ошибок при начислении налога.

3. Производите своевременную оплату

Плательщики НДФЛ должны учесть сроки уплаты налога, указанные в законодательстве. Важно произвести оплату вовремя, чтобы избежать не только штрафов и налоговых проверок, но и проблем с контролерами при последующих проверках.

4. Храните копии всех документов

Для обеспечения прозрачности процесса налогообложения, контролеры рекомендуют плательщикам хранить копии всех документов, связанных с уплатой НДФЛ. Это может включать копии единой платежной ведомости, справок о доходах и других документов, которые подтверждают финансовую операцию.

5. Обратитесь за помощью к специалистам

Если у вас возникли вопросы или затруднения при заполнении единой платежной ведомости или процессе уплаты НДФЛ, рекомендуется обратиться за помощью к специалистам – налоговым консультантам или юристам. Они смогут предоставить необходимую информацию и оказать поддержку в решении вопросов, связанных с уплатой налога.

| Преимущество | Описание |

|---|---|

| Упрощение процесса | Единая платежная ведомость упрощает процесс уплаты налога за счет сведения в одном документе всех необходимых данных. |

| Снижение риска ошибок | Единая платежная ведомость уменьшает риск ошибок при заполнении и уплате налога, так как все данные вносятся один раз. |

| Улучшение взаимодействия с контролерами | Правильное заполнение и своевременная оплата НДФЛ с помощью единой платежной ведомости способствуют улучшению взаимодействия с контролерами и предотвращению возможных проблем. |

ФНС о некорректном платеже

Что значит некорректный платеж?

Некорректный платеж — это ситуация, когда налогоплательщик совершает ошибку при перечислении налога на счет ФНС. Это может быть связано с неверно указанным номером счета, ошибкой в сумме платежа или другими аналогичными причинами.

Каким образом ФНС разбирается с некорректными платежами?

При получении некорректного платежа, ФНС проводит его проверку и выявление ошибок. В случае обнаружения ошибки, ФНС обычно уведомляет налогоплательщика о несоответствии платежа и просит исправить ситуацию в кратчайшие сроки.

Какие последствия могут быть при некорректной оплате?

Некорректная оплата налога может привести к следующим последствиям:

- Задержка в обработке платежа и его постановке на учет;

- Неисполнение обязательств перед государством;

- Штрафные санкции и пеня за несвоевременную оплату;

- Увеличение времени и затрат на исправление ситуации.

Как избежать ошибок при уплате НДФЛ?

Для избежания ошибок при уплате НДФЛ рекомендуется:

- Тщательно проверять правильность указания реквизитов платежа;

- Использовать тщательно введенные и проверенные данные при оформлении платежного поручения;

- Проверять правильность формы оплаты: через банк, электронными средствами или другими способами;

- При неуверенности в корректности платежа, проконсультироваться с сотрудниками ФНС или специалистами по налоговому праву.

Уплата налога на доходы физических лиц (НДФЛ) является важной обязанностью граждан России. Для предотвращения некорректных платежей и последующих проблем, необходимо соблюдать правила оплаты и быть внимательными при заполнении соответствующих документов.

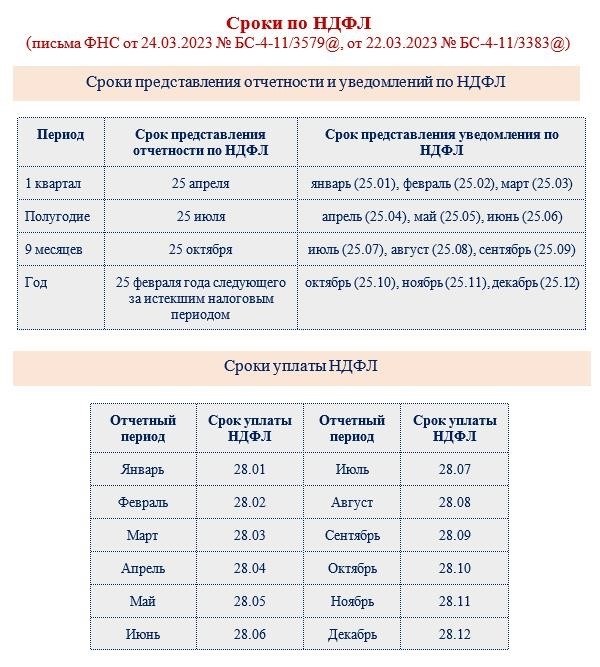

Две таблицы со сроками уплаты налога НДФЛ

В данной статье представлены две таблицы с основными сроками уплаты налога на доходы физических лиц (НДФЛ) в Российской Федерации. Первая таблица содержит сроки уплаты налога в случае, если налоговая декларация не подается. Вторая таблица представляет сроки уплаты налога при подаче налоговой декларации.

Таблица 1: Сроки уплаты налога НДФЛ без налоговой декларации

| Период, за который уплачивается налог | Срок уплаты налога |

|---|---|

| Январь-февраль | 1 апреля текущего года |

| Март-июнь | 1 июля текущего года |

| Июль-сентябрь | 1 октября текущего года |

| Октябрь-декабрь | 1 февраля следующего года |

Таблица 2: Сроки уплаты налога НДФЛ с налоговой декларацией

| Период, за который уплачивается налог | Срок подачи налоговой декларации | Срок уплаты налога |

|---|---|---|

| Январь-февраль | 30 апреля текущего года | 1 июля текущего года |

| Март-июнь | 15 июля текущего года | 1 октября текущего года |

| Июль-сентябрь | 30 октября текущего года | 1 декабря текущего года |

| Октябрь-декабрь | 30 января следующего года | 1 марта следующего года |

В случае, если срок уплаты налога приходится на выходной или нерабочий праздничный день, срок уплаты налога переносится на последний день перед выходным или нерабочим праздничным днем.

Подробную информацию о сроках уплаты налога НДФЛ и порядке расчета можете получить в налоговых органах или у квалифицированных юристов и бухгалтеров.

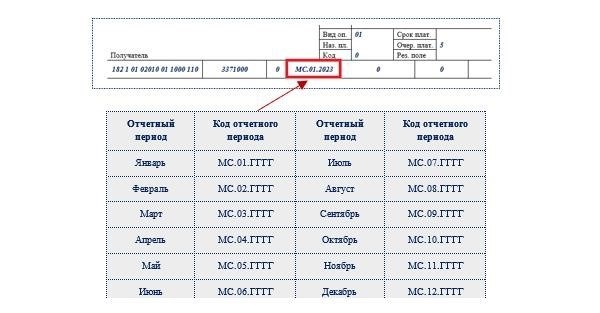

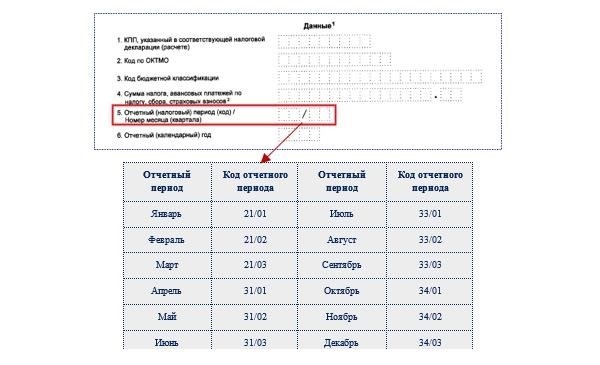

Код отчетного периода: особые правила

Одинаковый код для всех доходов

В некоторых случаях, как правило при получении дохода из разных источников (например, по основному и дополнительному месту работы), необходимо использовать единый код отчетного периода для всех доходов. Единый код необходимо использовать в случае, если превышаются определенные пороги совокупного дохода. В этом случае, несмотря на возможность выбора разных кодов, все доходы суммируются и подлежат уплате налога за один общий отчетный период.

Отчетный период при изменении ставки

При изменении ставки налога, установленной законодательством, может возникнуть необходимость изменить код отчетного периода. Если ставка изменилась посреди отчетного периода, то необходимо учитывать как старую, так и новую ставку налога при расчете и уплате НДФЛ. В этом случае необходимо в декларации указать два кода отчетного периода: один со старой ставкой и один с новой ставкой. Налог будет рассчитываться и перечисляться отдельно на каждый код отчетного периода.

Итак, выбор кода отчетного периода является важной составляющей процесса уплаты налога на доходы физических лиц. При этом необходимо учитывать особые правила, такие как использование единого кода для всех доходов или изменение кода при изменении ставки налога. Соблюдение этих правил поможет правильно определить и уплатить налог без нарушений и проблем соответствующим органам.