Вычеты по НДФЛ являются одним из способов снижения налогооблагаемой базы и возвращения части расходов гражданам. Однако, возникает вопрос, могут ли студенты, учащиеся на заочной форме обучения, также претендовать на получение этого вычета. В данной статье будет рассмотрена данная тема и предоставлены соответствующие ответы.

Особенности вычета за обучение детей

1. Основные условия получения вычета

Для того чтобы получить вычет за обучение детей, необходимо учесть следующие условия:

- Дети должны быть налогоплательщиками или находиться на иждивении налогоплательщика;

- Обучение должно проводиться в организации, имеющей государственную аккредитацию;

- Обучение должно осуществляться на очной или заочной форме обучения;

- Родители должны иметь договор об оказании платных образовательных услуг.

2. Сумма вычета

Размер вычета за обучение детей составляет до 120 000 рублей в год на каждого ребенка. Данный размер включает расходы на оплату обучения, в том числе на приобретение учебной литературы и других необходимых материалов.

3. Особенности для разных видов образования

Вычет за обучение детей возможно получить вне зависимости от вида образования:

- Высшее профессиональное образование: включает бакалавриат, специалитет, магистратуру и аспирантуру;

- Среднее профессиональное образование: включает колледжи и техникумы;

- Начальное и основное общее образование: применяется для школьников и младших классов;

- Дополнительное образование: включает курсы и тренинги, направленные на профессиональное развитие.

4. Подтверждение расходов

Для получения вычета за обучение необходимо предоставить документы, подтверждающие факт оплаты обучения и расходы на образование:

- Договор об оказании платных образовательных услуг;

- Квитанции об оплате обучения;

- Копия паспорта налогоплательщика;

- Копия паспорта ребенка;

- Справка из учебного учреждения о посещении ребенком образовательного учреждения.

Важно отметить, что по налоговым вычетам возможна проверка со стороны налоговой инспекции, поэтому рекомендуется тщательно подходить к оформлению необходимых документов и сохранять их на протяжении всего периода обучения.

Вычет за обучение детей является важным механизмом поддержки образования. Владение информацией об особенностях получения вычета поможет сэкономить деньги при оплате образовательных услуг для своих детей.

Какую максимальную сумму можно вернуть, воспользовавшись налоговым вычетом на обучение?

Воспользовавшись налоговым вычетом на обучение, граждане могут получить часть потраченных денег на обучение в качестве возврата по налогу на доходы физических лиц (НДФЛ). Однако, есть максимальная сумма вычета, которую можно получить.

Максимальная сумма вычета на обучение

В соответствии с законодательством, максимальная сумма налогового вычета на обучение составляет 120 000 рублей в год. Это означает, что вы можете вернуть до 13% от этой суммы при подаче декларации по налогу на доходы физических лиц.

Как рассчитать максимальную сумму вычета?

Чтобы рассчитать максимальную сумму вычета на обучение, необходимо узнать, какую сумму вы потратили на образование в отчетном периоде. Включайте в расчеты только те расходы, которые возникли в связи с получением образования в учебных заведениях, имеющих государственную аккредитацию или лицензию.

- Учебные материалы, учебники, пособия и прочие средства обучения

- Оплата за прохождение курсов и тренингов

- Транспортные расходы, связанные с обучением (например, проезд до учебного заведения)

- Оплата за проживание и питание, если вы получаете образование в другом городе

- Дополнительные затраты на обучение, например, оплата услуг репетитора

Пример расчета максимальной суммы вычета

Допустим, вы потратили за год 80 000 рублей на образование. Тогда максимальная сумма вычета, которую вы можете получить, будет составлять 10 400 рублей (13% от 80 000 рублей). Если же вы потратили 150 000 рублей, максимальная сумма вычета составит 12 000 рублей.

Способы получения налогового вычета на обучение

Есть два способа получения налогового вычета на обучение:

- Указание информации о расходах на обучение в декларации по налогу на доходы физических лиц (форма 3-НДФЛ). Данная информация подтверждается документами, такими как квитанции об оплате учебных услуг и прочие сопроводительные документы.

- Подача заявления в налоговый орган на получение предварительного налогового вычета. Предварительный вычет будет учтен при исчислении суммы налога с доходов в момент подачи декларации.

Важно помнить, что сумма налогового вычета не может превышать сумму фактически потраченных денег на образование, а также не может превышать установленный законом максимальный размер вычета.

Воспользовавшись налоговым вычетом на обучение, вы можете вернуть часть затрат на образование, что позволит снизить финансовую нагрузку и получить дополнительные льготы со стороны государства.

Налоговый период для вычета

Вычет по НДФЛ регулируется налоговым законодательством и может быть получен за налоговый период, который для большинства граждан России составляет календарный год.

Рассмотрим подробнее налоговый период для вычета:

1. Календарный год

В основном, граждане имеют право на получение вычета по НДФЛ за календарный год — с 1 января по 31 декабря. В течение этого периода налогоплательщику необходимо соблюдать условия, чтобы стать обладателем вычета.

2. Другие возможные налоговые периоды

Однако, существуют и другие налоговые периоды, в которых можно получить вычет по НДФЛ:

- Год окончания обучения. Если гражданин завершил обучение, то он имеет право на получение вычета по НДФЛ за год, когда он получил образование.

- Год покупки жилья. Для лиц, которые приобрели жилье, возможен получение вычета по НДФЛ за год покупки недвижимости.

- Год рождения ребенка. Если у налогоплательщика родился ребенок, то он может получить вычет по НДФЛ за год рождения ребенка.

3. Ограничения на количество налоговых периодов

Граждане могут получить вычет по НДФЛ только за один налоговый период. Например, если человек приобрел жилье и в том же году родился ребенок, он может выбрать только один из этих периодов для получения вычета.

4. Документы для получения вычета

Для получения вычета по НДФЛ, налогоплательщику необходимо предоставить следующие документы:

- Справка 2-НДФЛ — документ, подтверждающий размер дохода и уплаченного налога;

- Документы, подтверждающие право на вычет — например, договор купли-продажи недвижимости или свидетельство о рождении ребенка.

Важно знать и соблюдать правила налогового периода для получения вычета по НДФЛ. Это поможет гражданам использовать возможности сокращения налоговой нагрузки в соответствии с действующим законодательством.

Какую сумму можно вернуть при получении вычета по НДФЛ при заочной форме обучения

Вычет по НДФЛ можно получить при обучении в заочной форме. Размер возврата зависит от суммы потраченных денежных средств на образование. В случае заочной формы обучения возвращается 13% от суммы, указанной в документах, подтверждающих стоимость обучения.

Определение размера вычета

Основным критерием для определения суммы вычета является стоимость обучения, которую необходимо подтвердить документально. Вычет можно получить только по тем затратам, которые были осуществлены по обучению и связаны непосредственно с получением или повышением квалификации.

Документы, подтверждающие стоимость обучения

Для получения вычета необходимо предоставить следующие документы:

- Договор об обучении;

- Квитанции об оплате за обучение;

- Счета на оплату обучения;

- Другие документы, подтверждающие затраты на образование.

Пример расчета

Предположим, что сумма затрат на обучение составляет 100 000 рублей. В этом случае, сумма вычета по НДФЛ будет равна 13% от указанной суммы:

Сумма вычета = 100 000 рублей * 0,13 = 13 000 рублей

Ограничения и особенности получения вычета

Однако, следует учитывать, что есть некоторые ограничения и особенности получения вычета:

- Вычет можно получить только за обучение, которое проходило на территории Российской Федерации;

- Вычет можно получить только за обучение в аккредитованных образовательных учреждениях;

- Вычет не может превышать суммы фактически произведенных расходов на обучение;

- Вычет можно получить только один раз за каждый календарный год.

Таким образом, при заочной форме обучения можно получить вычет по НДФЛ, размер которого зависит от суммы затрат на обучение. Это позволяет частично компенсировать расходы на получение образования.

Когда можно получить вычет за учебу в вузе заочное отделение

Вычет по НДФЛ за учебу в вузе возможно получить в случае, если обучение проходит в заочной форме. Однако, для того чтобы иметь право на вычет, необходимо соблюдать ряд условий.

Условия получения вычета за учебу в вузе заочное отделение:

- Образовательное учреждение должно быть аккредитовано и иметь государственную лицензию.

- Обучение должно проходить на специальности, которая относится к видам основной профессиональной образовательной программы высшего образования (бакалавриат, специалитет, магистратура).

- Заочная форма обучения должна предусматривать проведение очных мероприятий не менее 5% от общего объема часов по каждому дисциплине.

- Обязательным условием является наличие отношения налогоплательщика с образовательным учреждением на основе договора об образовании, которое должно быть оформлено в письменной форме.

Размер и порядок получения вычета:

Вычет по НДФЛ составляет 13% от суммы, уплаченной налогоплательщиком платежей за обучение в соответствии с договором об образовании.

Для получения вычета необходимо предоставить налоговой декларации и соответствующие документы о прохождении обучения в заочной форме. Вычет за учебу можно получить при подаче налоговой декларации в течение 3 лет, считая с 1 января года, следующего за годом, в котором были уплачены платежи за обучение.

| Сумма платежей за обучение | Сумма вычета |

|---|---|

| 100 000 рублей | 13 000 рублей |

| 200 000 рублей | 26 000 рублей |

| 300 000 рублей | 39 000 рублей |

| 500 000 рублей | 65 000 рублей |

В случае, если налогоплательщиком уплачены платежи за обучение более чем на указанную в таблице сумму, вычет по НДФЛ всё равно не может превышать 13% от уплаченной суммы.

Важно: Обратите внимание, что вычет по НДФЛ за учебу в вузе возможен только при наличии у налогоплательщика доходов, подлежащих налогообложению по ставке 13%. Если доходы налогоплательщика не облагаются налогом, то возможности получить вычет в данном случае нет.

Как вернуть деньги за учебу: основные этапы и необходимые документы

В случае, если вы решили прекратить обучение или передумали посещать выбранный курс, вернуть деньги, уплаченные за учебу, может быть вполне закономерным решением. Однако для этого необходимо выполнить определенные шаги и предоставить соответствующие документы.

Ниже представлен список основных этапов и необходимых документов для возврата денежных средств за учебу:

1. Проверка условий возврата

Прежде чем приступать к процессу возврата, убедитесь, что у вас есть основания для требования

- Проверьте договор или соглашение об обучении. Ознакомьтесь с пунктами, касающимися условий возврата платы.

- Изучите политику учебного заведения в отношении возврата денег. Часто учебные заведения имеют свои специфические правила и требования по вопросам возврата.

2. Оформление заявления на возврат денежных средств

Для оформления возврата необходимо уведомить учебное заведение о вашем решении и подать официальное заявление на возврат денежных средств.

- Заполните заявление на возврат денежных средств согласно образцу, предоставленному учебным заведением.

- Будьте внимательны и указывайте все необходимые данные, чтобы избежать задержек и ошибок при обработке заявления.

- Подпись заявления должна быть заверена нотариально или подтверждена печатью учебного заведения (в соответствии с правилами, установленными заведением).

3. Предоставление подтверждающей документации

Для осуществления возврата денежных средств необходимо предоставить ряд документов:

- Копия договора или соглашения об обучении, чтобы учебное заведение могло идентифицировать вашу учебную группу/курс.

- Квитанции об оплате учебных услуг, подтверждающие факт оплаты.

- Копия паспорта или иного документа, удостоверяющего личность для идентификации.

- Иные документы, указанные в правилах возврата, если таковые имеются.

4. Ожидание решения учебного заведения

После подачи заявления и предоставления необходимых документов, учебное заведение будет рассматривать ваше требование и принимать решение о возврате денежных средств.

Сроки рассмотрения могут различаться в зависимости от политики учебного заведения, поэтому рекомендуется связаться с ними и уточнить информацию по этому вопросу.

5. Получение денежных средств

После положительного решения учебного заведения вам необходимо будет получить возврат денежных средств. В большинстве случаев это осуществляется через банковский перевод на указанный вами счет.

Учебное заведение может запросить дополнительную информацию для осуществления перевода, такую как реквизиты банковского счета, данные о получателе и т.д.

Важно отметить, что процесс возврата денежных средств может занять некоторое время, поэтому стоит быть терпеливым и своевременно связываться с учебным заведением для уточнения текущего статуса запроса.

Все описанные шаги и документы являются общими рекомендациями и могут варьироваться в зависимости от учебного заведения и его политики возврата денежных средств. Поэтому всегда рекомендуется связаться с учебным заведением и узнать подробности их конкретной процедуры возврата.

Кто может получить вычет за обучение

1. Обучение вашего ребенка или опекаемого

Если ваш ребенок или опекаемый студент приобретает образование в учреждении образования, имеющем лицензию на образовательную деятельность, вы можете получить вычет за его обучение по любой форме обучения – очной, заочной или дистанционной.

2. Ваше обучение в учебных организациях

Если вы получаете образование в учреждении образования, имеющем лицензию на образовательную деятельность, и присутствуете на занятиях очно, вы также можете получить вычет за свое обучение.

3. Обучение на дневном отделении в университетах

Вычет за обучение на дневном отделении в университетах предоставляется гражданам России, которые получают образование на бакалавриате, специалитете, магистратуре или аспирантуре.

4. Обучение на дневном отделении в медицинских и фармацевтических вузах

Вычет предоставляется жителям России, которые обучаются на факультетах медицинских и фармацевтических университетов на дневной форме обучения в рамках специальностей, указанных в правительственном указе.

Получение вычета за обучение возможно только в случае, если вы вносите деньги на оплату обучения и предоставляете необходимые документы в налоговую инспекцию. Вычет за обучение помогает снизить налоговую нагрузку и сэкономить значительную сумму денег.

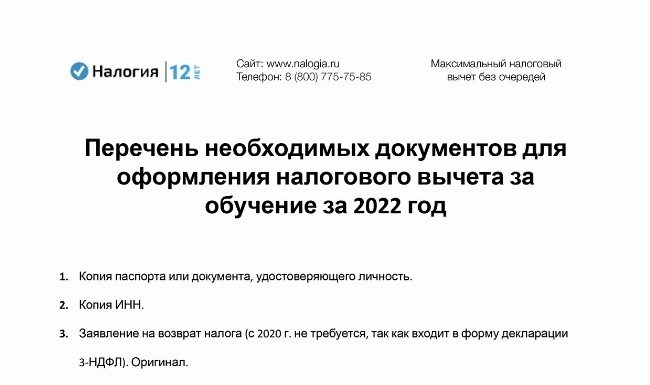

Документы для подтверждения вычета

Для получения вычета по НДФЛ при заочной форме обучения необходимо предоставить определенный набор документов:

1. Договор об обучении

Одним из основных документов для подтверждения вычета является договор об обучении. В нем должны быть указаны все условия обучения, включая стоимость и сроки обучения.

2. Справка об оплате обучения

Для подтверждения того, что вы реально оплачивали обучение, необходимо предоставить справку об оплате обучения. В ней должны быть указаны дата и сумма оплаты.

3. Справка с места работы или иные документы о доходах

Для получения вычета по НДФЛ необходимо подтвердить свой доход. Для этого можно предоставить справку с места работы, где указана ваша должность и заработная плата. Также можно предоставить иные документы, подтверждающие ваш доход, например, справку о доходах с предоставлением нотариально заверенной копии.

4. Документы, подтверждающие образование

Также необходимо предоставить документы, которые подтверждают ваше образование. Это может быть диплом или аттестат о среднем или высшем образовании.

5. Копия паспорта

Для оформления вычета по НДФЛ потребуется предоставить копию паспорта гражданина России.

Все эти документы необходимо предоставить в налоговую службу для подтверждения права на получение вычета по НДФЛ при заочной форме обучения.

Как вернуть деньги за заочное обучение

В случае, если вы хотите вернуть деньги за заочное обучение, есть несколько шагов, которые вы можете предпринять:

- Обратитесь в учебное заведение, в котором вы проходили обучение. Узнайте у них о возможности возврата денежных средств и о необходимых документах для этого.

- Получите от учебного заведения все необходимые документы, подтверждающие ваше обучение и оплату. Обычно это могут быть счета, договоры и квитанции об оплате.

- Составьте официальное заявление о возврате денежных средств. Укажите в нем причину вашего желания вернуть деньги и приложите все необходимые документы.

- Передайте заявление и документы в учебное заведение. Убедитесь, что у вас остались копии всех документов.

- Дождитесь ответа от учебного заведения. В случае положительного решения, узнайте о сроках возврата денежных средств.

Итак, если вы хотите вернуть деньги за заочное обучение, обратитесь в учебное заведение и следуйте указанным выше шагам. Соблюдение всех требований и предоставление необходимых документов поможет вам в получении возможного возврата денег. Однако стоит иметь в виду, что каждое учебное заведение имеет свои правила и политику в отношении возврата денежных средств, поэтому результат может отличаться в зависимости от конкретного случая.